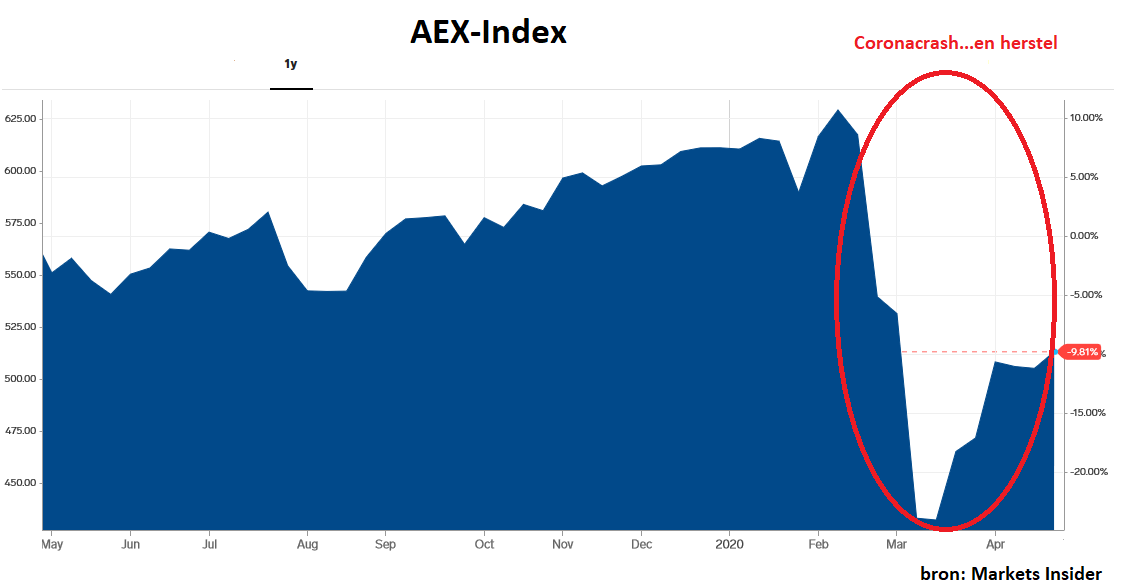

Aandelenmarkten zijn sinds medio maart weer flink gestegen.

Volgens analist Andrew Lapthorne van de bank Société Générale is de gemiddelde verwachting voor het herstel van bedrijfswinsten in 2021 veel te rooskleurig.

De kans is groot dat de economische klap van de coronacrisis zorgt voor veel lagere bedrijfswinsten dan waar analisten gemiddeld vanuit gaan.

Als de impact van de crisis op de bedrijfswinsten inderdaad zwaar is, kan de beurs opnieuw fors dalen.

Aandelenmarkten gedragen zich bizar in de eerste maanden van de coronacrisis. Na een stevige crash die medio februari tot halverwege maart duurde, zijn aandelenkoersen wereldwijd weer fors gestegen.

Wie de dagelijkse beursberichten volgt, ziet dat beleggers zich vastklampen aan flarden positief nieuws: techreuzen zoals Apple, Microsoft en Amazon houden goed stand, er is hoop op een coronamedicijn later dit jaar en veel landen maken aanstalten om lockdownmaatregelen te versoepelen.

Bovendien pompen overheden bij elkaar duizenden miljarden in de economie om de coronacrisis het hoofd te bieden.

Daarbij negeren beleggers veelal dat de wereldeconomie dit jaar een ongekende klap krijgt en dat, ook als landen overgaan naar een 1,5-metermaatschappij, er sprake zal zijn van een zware economische crisis.

Hiervoor waarschuwt beleggingsstrateeg Andrew Lapthorne, die leiding geeft aan de afdeling voor kwantitatieve analyse bij de bank Société Génerale. Volgens Lapthorne houden collega-analisten zichzelf voor de gek, als het gaat om de ernst van de economische klap die de komende maanden gaat komen.

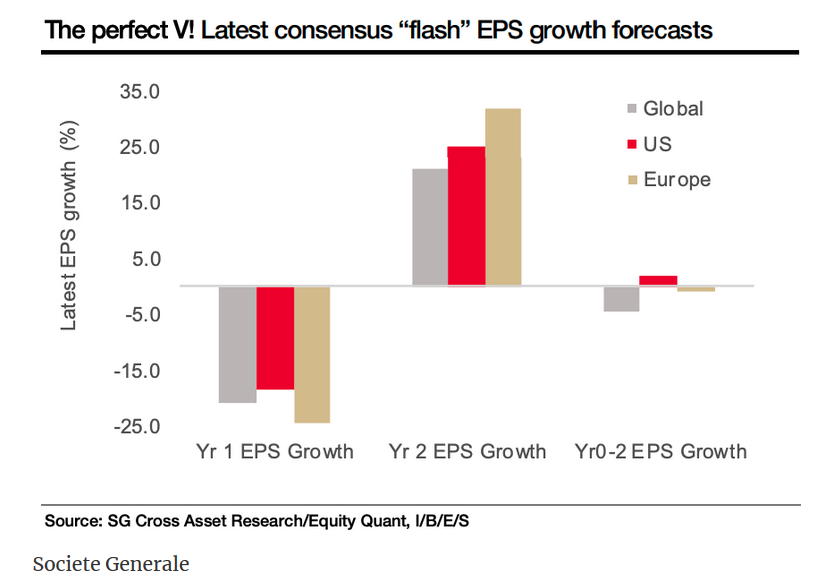

Lapthorne wijst hierbij vooral op het zogenoemde perfecte V-herstel dat is ingebakken in de gemiddelde prognose van analisten voor de ontwikkeling van de bedrijfswinsten in 2020 en 2021.

Beleggers lijken nog steeds te vertrouwen op een perfect herstel in 2021

Beursexperts zijn het erover eens dat de ontwikkeling van aandelenkoersen op de langere termijn in hoge mate wordt bepaald door de ontwikkeling van bedrijfswinsten.

Op basis van data die Lapthorne heeft verzameld, kun je concluderen dat de gemiddelde verwachting van financiële analisten uitgaat van een wereldwijde daling van winsten van beursgenoteerde bedrijven met ruim 20 procent dit jaar...en een stijging van bedrijfswinsten met ruim 20 procent in 2021. Dit is het scenario van het zogenoemde perfecte V-herstel.

Anders gezegd: gemiddeld genomen stellen financiële analisten dat bedrijfswinsten eind 2021 weer in de buurt zijn van waar ze eind 2019 waren. "Eén ding is duidelijk: dat gaat niet gebeuren", schrijft Lapthorne in een recent rapport.

Het recente marktherstel wordt onder meer gedreven door gigantische stimuleringspakketten van centrale banken die weer geld in de economie pompen. Wie daar echter z'n hoop op vestigt, negeert wat er op het vlak van de bedrijfswinsten aan zit te komen.

"Historisch is het nog nooit voorgekomen dat aandelenmarkten duurzaam kunnen stijgen, op het moment dat de winstgevendheid van bedrijven voor langere tijd onder druk staat", aldus Lapthorne. "Aandelenmarkten zijn weliswaar opgekrabbeld de afgelopen weken, maar beleggers lijken daarmee te hebben voorgesorteerd op een nieuwe daling."

Ontwikkeling bedrijfswinsten baart zorgen

Dat er grote risico's zijn voor de ontwikkeling van bedrijfswinsten valt onder meer af te leiden uit wat er momenteel gebeurt met geld dat ondernemingen in kas hebben. Analisten van Goldman Sachs hebben becijferd dat investeringen die gefinancierd worden met kasgeld dit jaar met 33 procent zullen dalen bij de bedrijven die opgenomen in de Amerikaanse S&P-500 index.

Een ander teken dat de kasstroom van bedrijven onder druk staat, is de beperking van dividenduitkeringen. Zo schokte olie- en gasreus Shell beleggers donderdag met de eerste dividendverlaging sinds de Tweede Wereldoorlog.

Analisten van zakenbank UBS schatten dat het gemiddelde dividend van bedrijven uit de Amerikaanse S&P 500-index dit jaar met 28 procent zal dalen.

Lapthorne is overigens niet de de enige analist die denkt dat verwachtingen omtrent de bedrijfswinsten nog veel te rooskleurig zijn. Aandelenstrateeg Lori Calvasina van RBC Capital Markets laat een vergelijkbaar geluid horen in een recent rapport. "De prognoses voor 2021 moeten nog veel sterker naar beneden worden bijgesteld."

Calvasina wijst erop dat veel bestuurders van grote, beursgenoteerde bedrijven in gesprekken met analisten al hebben laten weten dat de terugkeer naar de economische situatie van vóór de coronacrisis traag en ongelijkmatig zal verlopen.

Als de observaties van Lapthorne en gelijkgestemde analisten juist blijken, moeten de consensusverwachtingen in de loop van dit jaar aangepast worden aan de veel minder rooskleurige realiteit. En dat kan gepaard gaan met een nieuwe beurscorrectie.