- De beurs is verrassend sterk van start gegaan in januari en het feestje gaat voorlopig door.

- Aandelenbeleggers nemen een voorschot op een uiterst gunstig economisch scenario, terwijl rentemarkten nog steeds signalen geven dat er een recessie aankomt.

- Beursexperts Michael Nabarro en Gökhan Erem laten zien dat het technische beeld voor aandelen is verbeterd. Maar het is nog te vroeg voor witte rook.

ANALYSE – Na een beroerd 2022 is de aandelenmarkt dit jaar verrassend sterk gestart en zijn de uitslagen in januari zelden zo positief geweest. Terwijl in december de stemming op Wall Street nog uitermate somber en onheilspellend was, is dat de afgelopen maand 180 graden gedraaid.

Eind vorig jaar was de consensus onder economen dat de agressieve renteverhogingen van de centrale banken de kans op een economische recessie zouden verhogen. Dat zou dan weer leiden tot lagere bedrijfswinsten en, gecombineerd met fors hogere rentes, de waardering van aandelen onder druk zetten. Ook was de inschatting dat de inflatie behoorlijk hardnekkig zou zijn.

Deze risico’s zijn nog steeds aanwezig, maar het grote verschil is dat op aandelenmarkten momenteel de overtuiging leeft dat het ergste voorbij is wat betreft de onzekerheid over de inflatie en de rentetarieven. Bovendien neemt het geloof toe dat een recessie kan worden vermeden en dat de centrale banken dit jaar gewoon weer de monetaire kraan openzetten. Maar is dat realistisch?

Deze week verhoogden de Amerikaanse centrale bank en de ECB zoals verwacht opnieuw de rentetarieven. De toelichting op de rentebesluiten was echter relatief mild. En dat zorgde voor opgeluchte reacties op de beurs.

Bijzonder was dat voorzitter Jerome Powell van de Federal Reserve aangaf dat de financiële condities in de VS aanzienlijk zijn verkrapt. Dat zorgde voor enige verwarring, gelet op het feit dat zeker niet op alle fronten sprake is van strengere financiële condities.

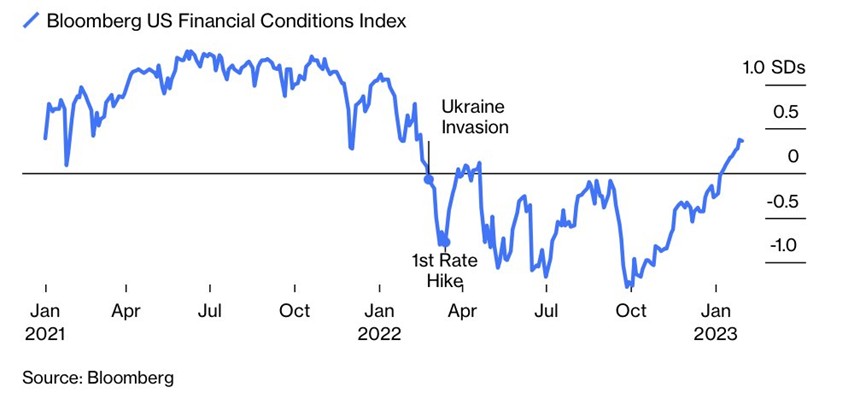

Zo laat de onderstaande grafiek van de Bloomberg US Financial Conditions Index zien dat deze condities sinds oktober 2022 fors zijn verruimd.

Deze index beoordeelt het algehele niveau van financiële stress op de Amerikaanse geld-, obligatie- en aandelenmarkten. Een positieve waarde duidt op accommoderende financiële voorwaarden, terwijl een negatieve waarde wijst op krappere financiële voorwaarden ten opzichte van de normen van vóór de crisis.

Tja, tegen deze achtergrond vinden we het niet heel realistisch dat de Federal Reserve dit jaar de rente gaat verlagen. De kloof tussen de verwachtingen van financiële markten en intenties die beleidsmakers uitspreken, blijft daarmee groot. Hetzelfde geldt voor de uiteenlopende signalen die gegeven worden vanuit respectievelijk rentemarkten en aandelenmarkten.

Rentemarkt: recessie nog steeds waarschijnlijk

Op rentemarkten liggen kortlopende rentes in de VS nog steeds fors boven het niveau van de langlopende rentes. Zo'n omgekeerde rentecurve wordt doorgaans gezien als de voorbode van een recessie.

In de VS is het verschil tussen de 3-maands en de 10-jaars staatsrente een behoorlijk betrouwbare recessie-indicator. In de onderstaande grafiek zie je dat sinds de jaren '70 een situatie waarbij de 3-maands rente boven de 10-jaar rente lag, grofweg een jaar later altijd is gevolgd door een recessie (roze kolommen)

De oorzaken, duur en diepte van verschillende recessies waren overigens wel elke keer anders. Maar een omgekeerde rentecurve is in het verleden geen startschot geweest voor een economische hoogconjunctuur of een scenario met matige inflatie en aantrekkende economische groei (goldilocks), zoals de aandelenmarkten nu inprijzen.

Als we naar de koers van de 10-jaars staatsobligatie kijken in de VS, dan is de trend nog steeds negatief. Aangezien de koers van obligaties tegengesteld beweegt aan de rente, betekent dit dat de trend voor de rente per saldo opwaarts is gericht.

De koers van de 10-jaars lening heeft deze week weer zijn hoofd gestoten tegen de dalende trendlijn die begin 2022 is ontstaan.

Dicht in de buurt van de dalende trendlijn loopt ook het 200-daags koersgemiddelde (rode lijn) en deze combinatie fungeert daarom als stevige weerstandszone. Zolang we daar onder blijven, houden wij rekening met aanhoudende koersdruk en daarmee een hernieuwde stijging van de 10-jaars rente.

Van belang in dit verband is ook dat de bizar sterke cijfers over de banengroei in de VS van afgelopen vrijdag erop duiden dat de arbeidsmarkt in de VS nog behoorlijk sterk is. Dat kan de looninflatie aanwakkeren. Dit geeft de Federal Reserve dus geen reden om te veronderstellen dat het gevaar van de hoge inflatie voldoende onder controle is.

De mogelijkheid van een pauze in het rentebeleid is aanwezig, maar een verlaging van de rente dit jaar lijkt onwaarschijnlijk.

Aandelenmarkten zien weinig beren op de weg

Op de aandelenmarken in de VS negeert men de signalen die de rentemarkt geeft en is het sentiment opperbest. De verandering van toon van Jerome Powell van afgelopen woensdag was koren op de molen van de stieren, zodat het optimisme van de afgelopen maand werd doorgetrokken.

In tegenstelling tot vorig jaar zijn het dit jaar vooral de groei/technologie gerelateerde aandelen die de show stelen. Niet alleen de grote verliezers van vorig jaar, maar ook de grote megacaps laten zich gelden. Denk hierbij aan namen zoals Meta, Tesla en Apple.

Opvallend hierbij is wel dat de financiële resultaten van Meta en Tesla weliswaar in positieve zin verrasten, maar dat cijfers van Apple, Amazon en Alphabet afgelopen donderdag tegenvielen. Dat was vrijdag echter alleen terug te zien bij lagere koersen voor Amazon en Alphabet.

De onderstaande grafiek van de Nasdaq 100 laat zien dat sinds twee weken de dalende trend (gestippelde lijn) en het 200-daags koersgemiddelde opwaarts zijn doorbroken. Deze week steeg de Nasdaq 100 ook boven de toppen van eind vorig jaar uit.

Hoewel het nog te vroeg is om te spreken van een stijgende trend, is het proces van lagere toppen geneutraliseerd en dat is een positieve ontwikkeling ten opzichte van het beeld van vorig jaar.

Of dit beeld een vervolg krijgt zal vanuit technische optiek mede afhangen of de Nasdaq 100-index een hogere bodem weet te maken. Van belang is ook dat het 50-daags koersgemiddelde (blauwe lijn) boven het 200-daags gemiddelde (rode lijn) weet te sluiten. Dit wordt een golden cross genoemd.

Bij de brede S&P 500-index is een soortgelijke ontwikkeling te zien. Daarmee is het algemene technisch beeld voor aandelen in de VS verbeterd en lijken op de kortere termijn de scherpe randjes eraf.

Er is inmiddels wel een flinke voorsprong genomen op het gehoopte goldilocks-scenario, waarbij de markt ervan uitgaat dat de inflatie en de rente voorbij de piekniveaus zijn en een recessie kan worden vermeden.

Je kan je daarmee afvragen wat vanaf de huidige niveaus het opwaarts potentieel is voor aandelen, gelet op de risico’s die er wel degelijk nog zijn.

Dat de inflatie enigszins afkoelt en er een rentepauze aan zit te komen is aannemelijk, maar dat is wel heel wat anders dan een verlaging van de beleidsrente door centrale banken

De inflatie ligt nog steeds boven de doelstelling van 2 procent die centrale banken hanteren. Voorlopig zijn we nog niet terug op dat niveau. Bovendien geven de recessiesignalen vanuit de rentemarkten voldoende reden om voorzichtig te blijven, want het risico op economische krimp dit jaar is nog steeds zeer groot.

Al met al is het verbeterde technische beeld in de VS welkom en wellicht dat beleggers die bang zijn de rally te missen (FOMO!) de boel op de korte termijn nog wat hoger zetten. Echter, voor een structurele verbetering en witte rook is er meer nodig.

Komende week blijft het bedrijfscijferseizoen de aandacht trekken, vooral in Europa. Bovendien komt Fed-voorzitter Powell weer aan het woord. Slaat hij opnieuw een gematigde toon aan, of maakt hij van de gelegenheid gebruik om de markt wat meer in lijn met het beleid van de Fed te krijgen?

Michael Nabarro, Chartered Market Technician (CMT), Gökhan Erem, ook CMT, zijn onafhankelijke beleggingsspecialisten die beide meer dan 25 jaar werkzaam zijn in de financiële sector. Met gedegen kennis en ruime ervaring bedienen zij professionele en particuliere beleggers aan de hand van hun methodisch onderbouwde, actieve beleggingswijze.

Deze column bevat meningen en bevindingen van de auteurs. De financiële waarden die in dit schrijven genoemd worden kunnen onderdeel uitmaken van de beleggingen van de auteurs als ook van hun relaties.

Deze column is niet bedoeld als advies in enige vorm en dient als niet-gepersonaliseerde informatie over de financiële markten.