- Komende week kan de confrontatie tussen financiële markten en centrale banken een hoogtepunt bereiken.

- Aandelenmarkten nemen een voorschot op een positief economisch scenario voor 2023, terwijl centrale banken nog niet klaar zijn met het verhogen van de rente.

- Beursexperts Michael Nabarro en Gökhan Erem geven aan wat de belangrijkste technische indicatoren zijn om op te letten.

ANALYSE – Het sentiment op de aandelenbeurzen blijft vooralsnog opperbest. Het optimisme wordt met name ingegeven door de relatief goede macro-data, lagere inflatie, heropening van China en de daarop gebaseerde hoop op een zeer milde recessie. Dit ondanks de signalen vanuit rentemarkten, waarbij de omgekeerde rentecurve een recessie signaleert.

Maar daar is momenteel weinig oog voor en het is allemaal goed genoeg voor de beurs om alvast een stevige voorsprong te nemen op een mogelijk goldilocks-scenario, met aanhoudende economische groei en lagere inflatie. Naarmate de tijd vordert, zien we ook dat het sentiment een steeds breder effect sorteert.

In oktober vorig jaar waren het vooral de waardeaandelen die de kar trokken, maar de afgelopen twee weken doen ook grote groei/technologieaandelen mee. Zo zijn aandelen zoals Tesla en Meta sinds het bereiken van de recente dieptepunten met meer dan 50 procent gestegen. Maar ook aandelen zoals Netflix, Apple en in mindere mate Microsoft en Amazon doen inmiddels goed mee.

Vervolgens ondersteunen in de VS ook de nieuwe recordstanden voor aandelen van grote oliebedrijven het sentiment en is het voor beleggers in deze sector al drie jaar uitermate goed boeren. Met de stijging van een reeks zwaargewichten zien we het brede beeld in de VS verder verbeteren. In navolging van de Dow Jones, trachten nu ook de S&P 500-index en de Nasdaq de negatieve tendens te doorbreken.

Maar lopen de beurzen niet te hard van stapel? Immers, de Amerikaanse centrale bank wil de beleidsrente nog verder verhogen en de inflatie is voorlopig nog niet onder de 2 gedaald. Ook maken bedrijven minder winst en zijn de economische vooruitzichten voor het komende halfjaar niet heel rooskleurig.

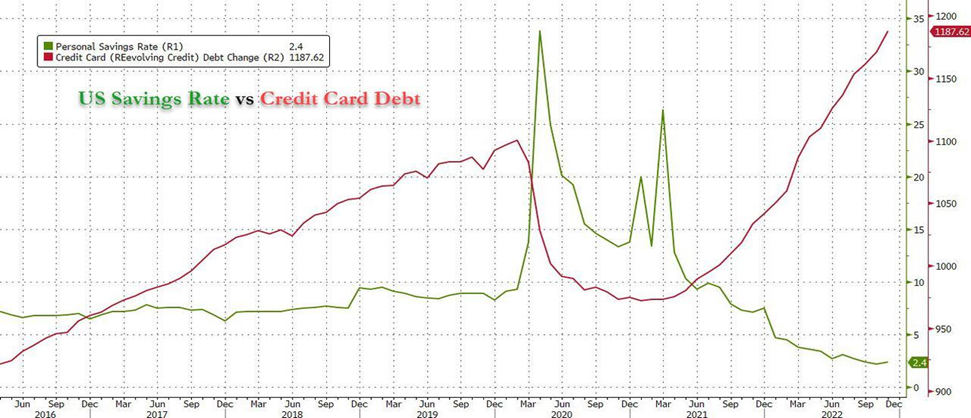

Zo laat de onderstaande grafiek zien dat consumenten in de VS steeds minder spaargeld hebben en dat ze steeds meer schulden hebben op hun creditcards om de rekeningen te kunnen betalen. Met de alsmaar oplopende rentes lijkt dat geen hele fijne combinatie.

Zorgen centrale banken voor een koude douche?

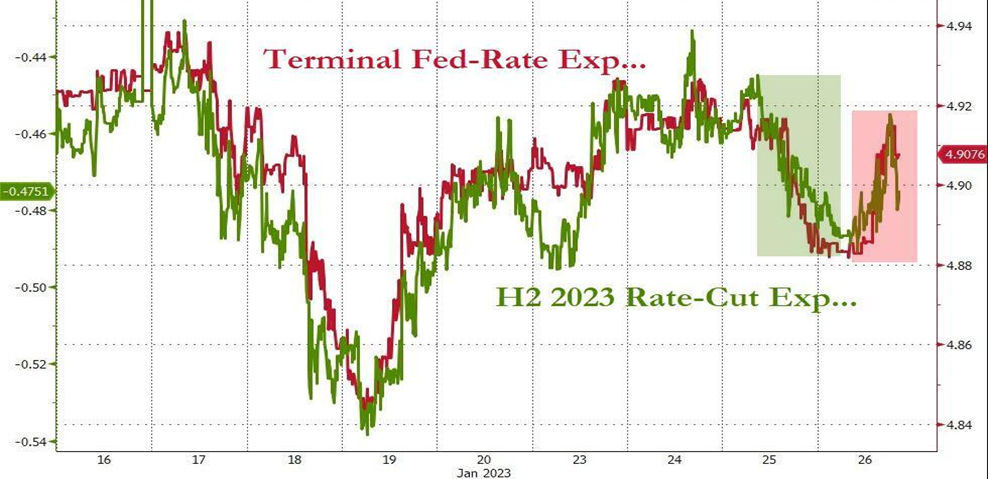

Een belangrijk positief argument voor de aandelenmarkten is dat de Federal Reserve bijna klaar is met de reeks van renteverhogingen. Dat voedt de hoop dat de centrale bank daaropvolgend, later dit jaar zelfs, de rente weer kan gaan verlagen.

In de onderstaande grafiek stelt de rode lijn het door de markt verwachte hoogtepunt van de Amerikaanse beleidsrente voor van circa 4,9 procent. De groene lijn weerspiegelt de verwachting omtrent de omvang van de rentedaling voor 2023. Daarbij rekent de markt op een verlaging van ongeveer 0,5 procentpunt.

Hoewel wij ook (al een tijdje) op het spoor zitten van een rentepiek van grofweg 5 procent, vinden we een verwachte renteverlaging dit jaar nog steeds erg opportunistisch. Immers, de Federal Reserve heeft als heilig doel gesteld dat de inflatie rond de 2 procent moet uitkomen. Dat is meermaals duidelijk gecommuniceerd.

De centrale bankiers vinden het risico van te weinig doen groter dan het gevaar van te zwaar ingrijpen. Het verlagen van de beleidsrente voorzien wij vooralsnog alleen als het plotseling toch heel slecht gaat met de Amerikaanse economie, of als er een andere exogene schok komt.

Komende woensdag komt het beleidscomité van de Federal Reserve weer bijeen en de verwachting is dat de rente dan 0,25 procentpunt omhooggaat. Vervolgens geeft Fed-voorzitter Jerome Powell weer een toelichting op het rentebesluit. We houden er rekening mee dat hij opnieuw een strenge boodschap heeft wat betreft het rentebeleid.

Immers, de recente daling van (langlopende) rentes op financiële markten en de stijging van aandelenkoersen versoepelen de financiële condities. Dat staat juist haaks staat op het door de Fed gevoerde beleid van monetaire verkrapping.

Dit jaar lijkt “don’t follow the Fed” het adagium, dus zal Powell er weinig voor voelen om dit marktgedrag te belonen en overtuigender over willen komen.

Hoewel op financiële markten langlopende rentes sinds oktober wat zijn gedaald, is het beeld voor de langere termijn nog steeds negatief.

We laten dit zien aan de hand van de 10-jarige staatsobligatie in de VS. Hieronder geven we de koersgrafiek van deze toonaangevende staatslening weer en die beweegt tegengesteld aan de rente. Te zien is dat de koers nog steeds in een neerwaartse trend zit.

De koers van de 10-jaars lening heeft recentelijk weer zijn hoofd gestoten tegen de dalende trendlijn die begin 2022 is ontstaan. Dicht in de buurt van de dalende trendlijn loopt ook het 200-daags koersgemiddelde (rode lijn) en deze combinatie fungeert als stevige weerstandszone.

De kortere, correctieve stijging en de grotere dalende trend naderen een zogeheten apex (kruispunt), waardoor na verloop van de tijd vanzelf een breuk ontstaat en de een of de ander toegeeft. Dit wordt bevestigd door de ontwikkeling van respectievelijk het 200-daags en het 50-daags gemiddelde (groene lijn).

Echter, de groene lijn noteert nog steeds onder de rode. Dit betekent dat er meer nodig is om een zogenoemd bullish cross te verwezenlijken, waarbij de groene lijn boven de rode lijn uitkomt. Voor nu domineert de langere, dalende trend en is hernieuwde druk op de obligatiekoersen het meest waarschijnlijk. En daarmee een stijging van de rente.

Trendbreuk S&P 500?

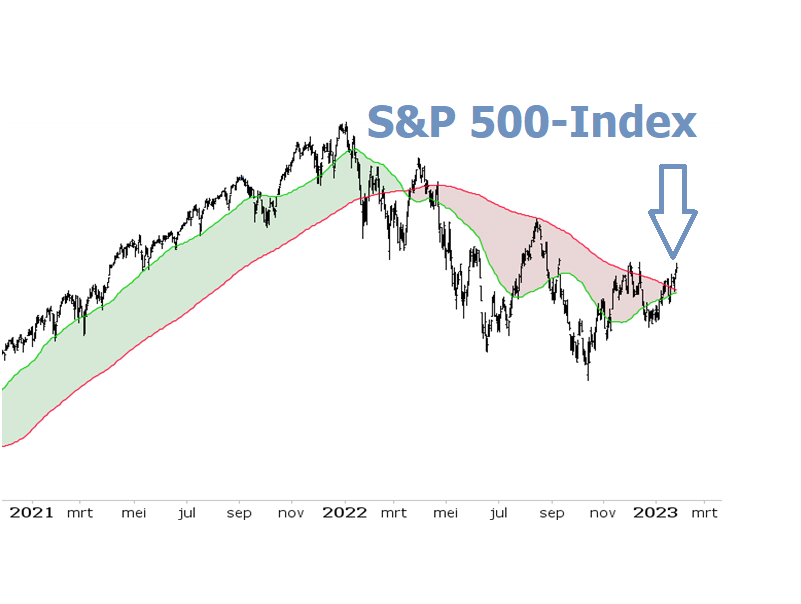

Het sentiment op de aandelenmarkt is een stuk opportunistischer dan op de rentemarkten. Je ziet de verbreding van het positieve marktsentiment inmiddels ook terug bij de brede S&P 500-index en door technologiefondsen gedomineerde Nasdaq 100-index. Beide indices zijn sinds oktober achtergebleven bij indices die sterker gedomineerd worden door waardeaandelen, zoals bijvoorbeeld de Dow Jones-index en Europese aandelenindices.

Maar nu grote Amerikaanse techbedrijven weer momentum krijgen, zien we ook bij de S&P 500 en de Nasdaq opwaarts momentum ontstaan. Ter illustratie tonen we hieronder de grafiek van de S&P 500-index, waarbij koersen na de vorming van een eerste hogere bodem deze week de meest recente top zijn genaderd.

Maar ook hier noteert het 50-daags voortschrijdend koersgemiddelde (groene lijn) nog net onder het 200-daags gemiddelde (rode lijn).

Wat er nodig is om van de bear market-fase over te gaan in een nieuwe bull market-omgeving, is dat koersen de meest recente top moeten overstijgen. Dat zou dan weer zo’n 5 procent opwaartse ruimte geven naar de top van afgelopen juli.

Bij een negatieve reactie op de zaken die komende week spelen, zoals het rentebesluit van de Fed en cijfers van onder meer Apple, is de neerwaartse ruimte voor de S&P 500 ongeveer 5 procent naar 3.800 punten, zonder dat er structurele schade ontstaat.

Bij winstnemingen op de korte termijn komt het erop neer dat koersen meer een zijwaarts karakter krijgen. Ook dat is niet verkeerd, na de dreiging van een voortzetting van de neerwaartse trend zoals in 2022 gold.

De aandelenmarkten hebben dus een voorschot genomen op een scenario het allemaal wel mee zal vallen in 2023. Of dat terecht is, zien we aan het einde van volgende week, waarin de aandacht vooral uitgaat naar de centrale banken in de VS, Europa en het VK. Zorgen de beleidsmakers voor een koude douche of houden we een warm bad?

Michael Nabarro, Chartered Market Technician (CMT), Gökhan Erem, ook CMT, zijn onafhankelijke beleggingsspecialisten die beide meer dan 25 jaar werkzaam zijn in de financiële sector. Met gedegen kennis en ruime ervaring bedienen zij professionele en particuliere beleggers aan de hand van hun methodisch onderbouwde, actieve beleggingswijze.

Deze column bevat meningen en bevindingen van de auteurs. De financiële waarden die in dit schrijven genoemd worden kunnen onderdeel uitmaken van de beleggingen van de auteurs als ook van hun relaties.

Deze column is niet bedoeld als advies in enige vorm en dient als niet-gepersonaliseerde informatie over de financiële markten.