De grote Amerikaanse techbedrijven presenteerden deze week sterke groeicijfers, maar de groeivooruitzichten van sommige bedrijven stelden enigszins teleur.

Vanwege de zware weging van bedrijven als Alphabet/Google, Amazon, Micosoft, Apple en Facebook in brede indices, is de koersontwikkeling van deze bedrijven een belangrijke factor voor de algemene marktontwikkeling.

Beursexperts Michael Nabarro en Gökhan Erem bespreken de kansen voor de brede S&P 500-index, nu het niveau van 4.500 punten binnen handbereik is.

ANALYSE – Begin deze week werden we verrast door het nieuws dat de Chinese overheid zijn eigen technologiebedrijven onder de loep neemt voor strengere regulering. Wat de precieze gevolgen van de Chinese maatregelen zullen zijn voor de langere termijn, valt nog niet goed in te schatten.

Het schept in ieder geval onzekerheid over de waardering van grote Chinese techbedrijven op de beurs, waardoor het lastiger wordt om de risico’s die gepaard gaan met beleggen in Chinese bedrijven in te schatten. Ook is het nog gissen naar het effect van de Chinese maatregelen op Europese en Amerikaanse financiële markten.

Terwijl het rommelde bij techbedrijven in China, kwamen grote Amerikaanse techbedrijven deze week met de kwartaalcijfers naar buiten. Zo overlegden respectievelijk Apple, Alphabet/Google, Microsoft, Facebook en Amazon de cijfers. En dat leverde interessante inzichten op.

Geeft Big Tech een eerste waarschuwingssignaal?

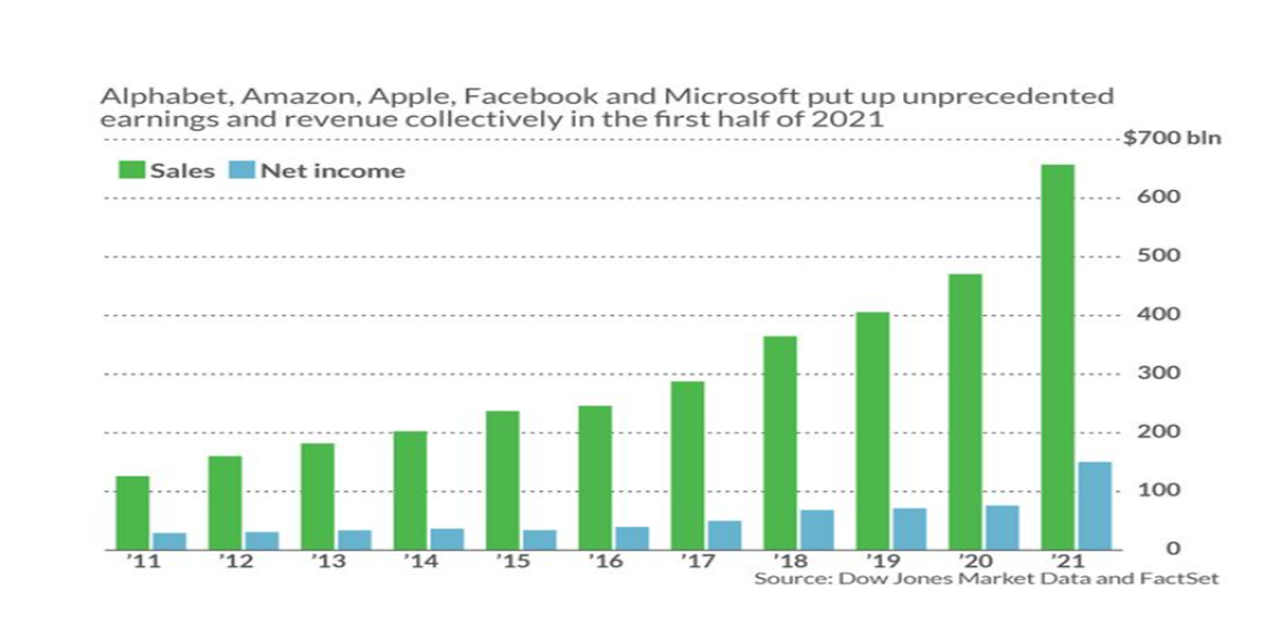

De cijfers van Big Tech waren helemaal niet zo slecht. Er werden verschillende winst- en omzetrecords gebroken. De onderstaande grafiek weerspiegelt de constant oplopende winst- en omzetcijfers. En dat zijn imposante getallen!

Toch waren beleggers niet zodanig onder de indruk dat ze de koersen van de grote techbedrijven verder opdreven. In het geval van Amazon was vrijdag zelfs sprake van een daling van 7 procent, mede omdat er enige teleurstelling was over de prognose van Amazon voor de omzetgroei in het derde kwartaal.

Bij dit alles is wel van belang dat de koersen van alle vijf de grote techbedrijven in de aanloop naar de cijfers behoorlijk waren opgelopen. Dat wil zeggen dat veel van het goede nieuws was ingeprijsd. Om koersen dan te laten doorstoten naar nieuwe recordstanden heb je optimistische geluiden over de toekomst nodig en daar schortte het deze keer aan. Sterker nog, naast Amazon gaf ook Apple aan dat de omzetgroei in het derde kwartaal kan vertragen.

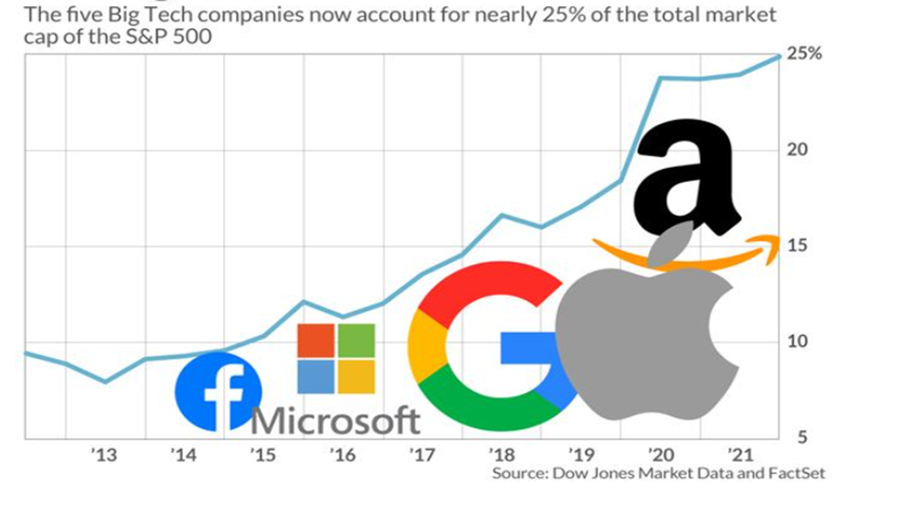

En zo komen we bij een punt dat we eerder hebben genoemd. Bovengenoemde bedrijven zorgen inmiddels voor een groot gedeelte van omzet en winst binnen de Amerikaanse S&P 500-index. Onderstaande grafiek laat zien dat hun beurswaarde ongeveer een kwart van de index vertegenwoordigt.

Door de relatief zware weging in de S&P 500-index zorgde de stijging van de grote techaandelen in de aanloop naar de kwartaalcijfers voor nieuwe records van deze brede index. En zoals wij al eerder hebben gemeld, is het belangrijk dat andere sectoren mee gaan doen om het huidige positieve momentum voor de gehele markt vast te houden.

Dat bovengenoemde bedrijven na een sterke periode mogelijk een adempauze nemen, lijkt aannemelijk en normaal. Ook deze aandelen volgen trends met periodes van correctieve koersbewegingen. Er is dus meer nodig om de brede beursindices op recordniveaus te houden, om van een verdere stijging in het huidige tempo nog maar te zwijgen.

Wellicht dat de rest van het cijferseizoen nieuwe bedrijven naar voren brengt die de beurs op sleeptouw kunnen nemen. Het is in ieder geval iets om goed in de gaten te houden. De spoeling wordt wat dunner en dit betekent dat je moet waken voor het risico dat het te dun wordt.

Wij houden zelf de bovengenoemde techaandelen in bezit zolang de trends positief blijven en beperken de neerwaartse risico's.

Koersdoel S&P 500 binnen handbereik: wat nu?

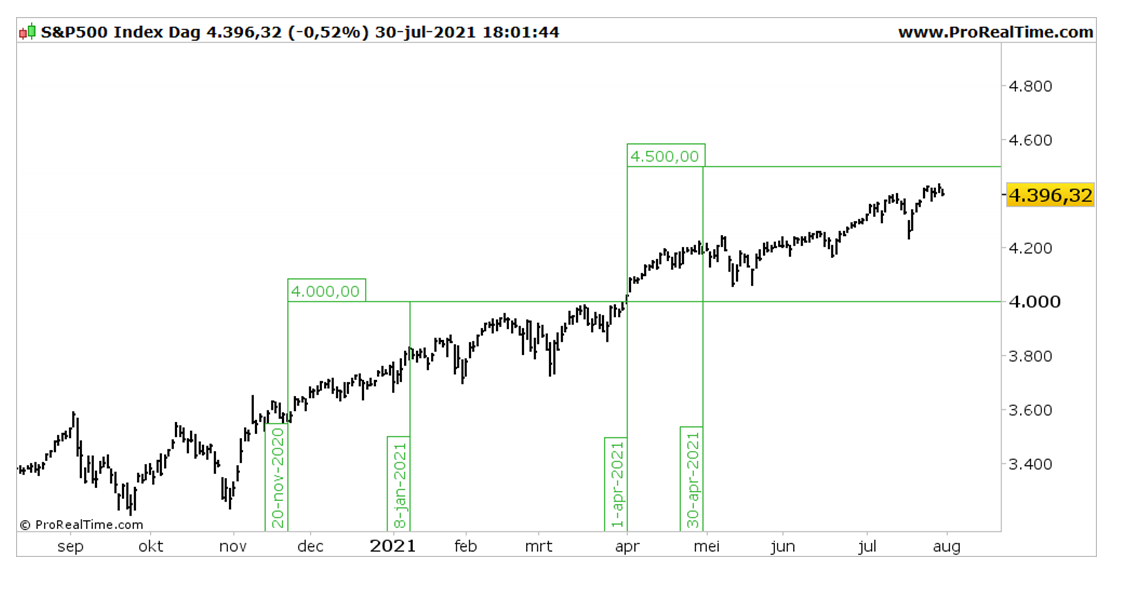

We zijn al geruime tijd positief over aandelen. Voor de brede, Amerikaanse S&P 500 index hadden we eind november 2020 en begin januari 2021 in eerste instantie een koersdoel van 4.000 punten gesteld. Toen dat niveau op 1 april dit jaar werd doorbroken, verhoogden wij ons doel naar 4.500 punten, hetgeen we hebben herhaald op 1 mei.

Tussendoor hebben we analyses losgelaten op de Dow Jones-index en de Nasdaq om de houdbaarheid van de stijging te kunnen staven met kracht uit de breedte.

Geholpen door onze top down sectoranalyses, die ervoor zorgden dat we steeds in die sectoren belegden die beter dan de index presteerden, hebben we met de bottom up methodiek individuele aandelen geselecteerd die tot een ruime outperformance hebben geleid.

Dit jaar heeft onze standaard aandelenportefeuille (long only) zo'n 25 procent gescoord, tegen een rendement van 16 procent voor de MSCI Wereldindex, 17 procent voor de S&P 500-index en 20 procent voor de AEX-index. In een markt die alleen maar omhoog gaat, is dat te doen. Maar nu voor de S&P-500 index het koersdoel van 4.500 binnen handbereik is, wordt de vraag: wat nu?

Deze week bleek dat de Amerikaanse economie in het tweede kwartaal van dit jaar is hersteld tot pre-pandemische niveaus. Daarnaast vindt de Federaal Reserve het nog te vroeg om de teugels aan te trekken en is het cijferseizoen tot nu toe uitermate sterk.

Volgens databureau Factset heeft 88 procent van de bedrijven uit de S&P 500-index die met de cijfers naar buiten zijn gekomen, de winstramingen overtroffen. Geen vuiltje aan de lucht zou je zeggen en het koersdoel van 4.500 punten is nog steeds realistisch.

Of we na de hele sterke eerste zeven maanden van het jaar direct doorstoten naar de 5.000 punten, hangt dus vooral af van de vraag of ook andere sectoren dan Big Tech mee gaan doen. Daar hopen we de komende periode meer duidelijkheid over te krijgen. Hierover meer in onze aanstaande Premium-bijdragen.

Michael Nabarro, Chartered Market Technician (CMT), Gökhan Erem, ook CMT, zijn onafhankelijke beleggingsspecialisten die beide meer dan 25 jaar werkzaam zijn in de financiële sector. Met gedegen kennis en ruime ervaring bedienen zij professionele en particuliere beleggers aan de hand van hun methodisch onderbouwde, actieve beleggingswijze.

Deze column bevat meningen en bevindingen van de auteurs. De financiële waarden die in dit schrijven genoemd worden kunnen onderdeel uitmaken van de beleggingen van de auteurs als ook van hun relaties.

Deze column is niet bedoeld als advies in enige vorm en dient als niet-gepersonaliseerde informatie over de financiële markten.