De risico’s voor beleggers stapelen zich opnieuw op, met de Amerikaanse verkiezingen in aantocht.

Een krappe verkiezingsuitslag kan, in combinatie met de nieuwe coronagolf, voor heftige bewegingen zorgen.

Voor de belangrijkste beursgraadmeter ter wereld, de S&P 500-index, geldt het niveau van 3.200 punten als een cruciaal richtpunt, aldus beursexperts Michael Nabarro en Gökhan Erem.

ANALYSE – Financiële markten zijn weer even goed wakker geschud. De verwachte blauwe golf van een overweldigende overwinning van de Democraten bij de Amerikaanse verkiezingen lijkt minder zeker dan gedacht. Het verwachte steunpakket voor de Amerikaanse economie zal waarschijnlijk over de verkiezingen getild worden. En dan is er de nieuwe coronagolf die zich in delen van Europa en de VS doet gelden.

Kortom: de dikke mist zorgt voor onzekerheid en beleggers worden opnieuw geconfronteerd met een opeenstapeling van risico’s.

In deze bijdrage kijken we naar signalen waar je als belegger op moet letten om de onzekere periode op de beurs door te komen. Vanuit technische optiek lichten we de brede S&P-500 index eruit, nog altijd één van de belangrijkste graadmeters in de wereld.

Amerikaanse verkiezingen: let op de Senaat!

Volgende week is het dan zover en wordt de nieuwe leider van belangrijkste economie ter wereld gekozen. Inmiddels hebben meer dan 73 miljoen Amerikanen al gestemd. Dat is een goed begin, maar een aantal belangrijke ‘swing states’ zal pas gaan tellen op verkiezingsdag zelf.

Dit houdt in dat een definitieve uitslag wat langer op zich kan laten wachten, ook eventueel op juridische gronden. Er kan dus tussentijdse onzekerheid ontstaan en daar houden financiële markten niet van. Pas dus maar op als de eerste “exitpolls” geen duidelijke winnaar aanwijzen.

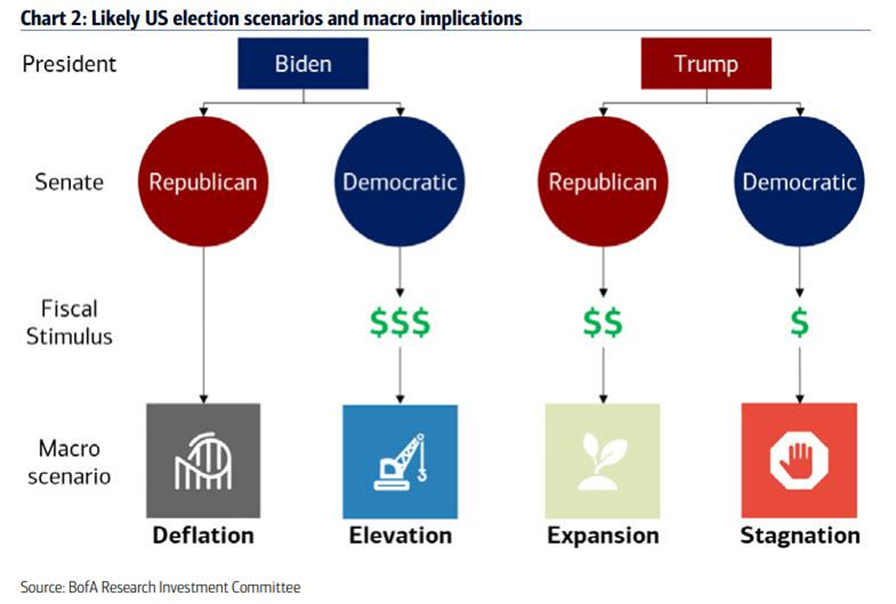

Wij kwamen het onderstaand plaatje van analisten van Bank of America tegen, dat een goede weergave geeft van de mogelijke scenario’s. Uitgangspunt is dat het Huis van Afgevaardigden in meerderheid Democratisch blijft.

De belangrijkste boodschap is dat zodra de politieke kleur van de gekozen president niet overeenstemt met de meerderheid in de Senaat, er uitdagende scenario’s ontstaan waaronder mogelijk stagflatie of deflatie. En ook daar worden beurzen over het algemeen niet vrolijk van.

Mocht daarentegen de partij van de gekozen president ook de Senaat winnen, dan wordt het al meteen een stuk rooskleuriger. Er zal dan een flink steunpakket komen. Hierbij wordt verwacht dat de Democraten het meeste geld zullen uitgeven, wat zich op de langere termijn dient uit te betalen.

De Republikeinen zullen door middel van onder andere belastingverlagingen op de kortere termijn beter zijn voor de economie. Echter, de handelsretoriek van president Trump blijft dan een onzekere factor.

Rek lijkt eruit, nu zelfs Big Tech niet wordt beloond voor sterke cijfers

Wij hebben de afgelopen tijd al vaker gewezen op meerdere waarschuwingssignalen dat de markt wel erg ver voor de muziek uitliep en vooral het meest gunstige scenario inprijsde. Dat zien we nu ook terug tijdens het bedrijfscijferseizoen.

Bedrijven die goed blijven presteren, worden amper meer beloond door beleggers. Dat zagen we deze week onder andere bij het aandeel Microsoft.

Als het tegenvalt krijgen aandelen er flink van langs, zoals bijvoorbeeld SAP. Dit geeft aan dat er al veel goed nieuws in de koersen is verwerkt en dat er nauwelijks ruimte is voor tegenvallers.

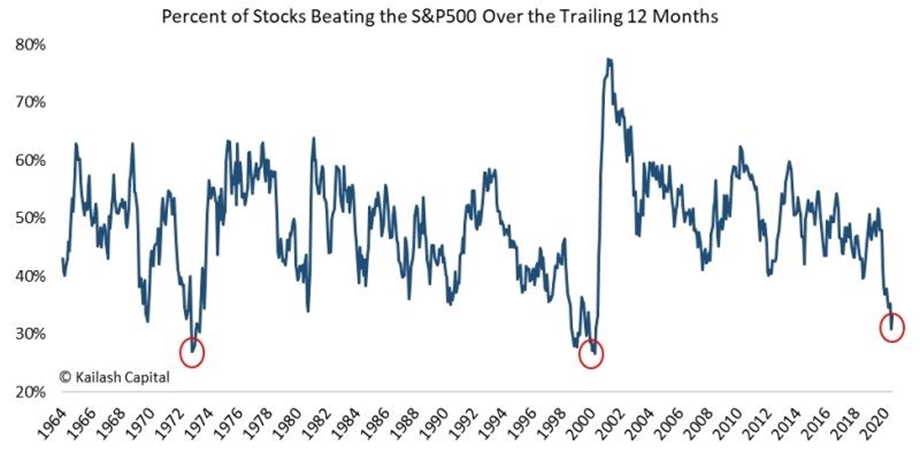

Het onderstaande plaatje is ook veelzeggend.

Hier zien we dat het aantal aandelen dat de brede, Amerikaanse S&P 500 verslaat, steeds kleiner wordt. Oftewel, een klein groepje trekt de kar.

Laat nu net een groot gedeelte van deze kleine groep afgelopen donderdag een kijkje in de boeken hebben gegeven, plus een vooruitblik op de nabije toekomst. De cijfers waren per saldo prima, maar op Google’s moederbedrijf Alphabet na gingen de koersen toch onderuit. Apple verloor zelfs een slordige 100 miljard dollar aan marktwaarde binnen één dag!

Vergeet niet deze aandelen al flink zijn opgelopen en wellicht lagen de verwachtingen gewoon té hoog. Tja, als zelfs Big Tech met mooie cijfers de markt niet ondersteunt, wordt het op de korte termijn lastig.

Kans op positieve prikkels

Wordt het dan allemaal kommer en kwel? Dat hoeft niet. Het blijft zo dat er weinig aantrekkelijke alternatieven voor aandelen zijn en dat lage rentes zorgen voor een glazen bodem onder de aandelenmarkt.

Bovendien zitten centrale banken en regeringen zwaar in de steunmodus en dat zal niet snel veranderen.

Als de verkiezingen in de VS ervoor zorgen dat de meerderheid in de Senaat en de president dezelfde politieke kleur hebben, zorgt dat voor een stortvloed aan stimulans. Daarnaast lijkt het een kwestie van tijd voordat er een coronavaccin zal komen.

De grote vraag is: hoelang gaat de tussenliggende periode van onzekerheid duren en komen er nog andere zwarte zwanen voorbij?

S&P-500: let op niveau van 3.200 punten

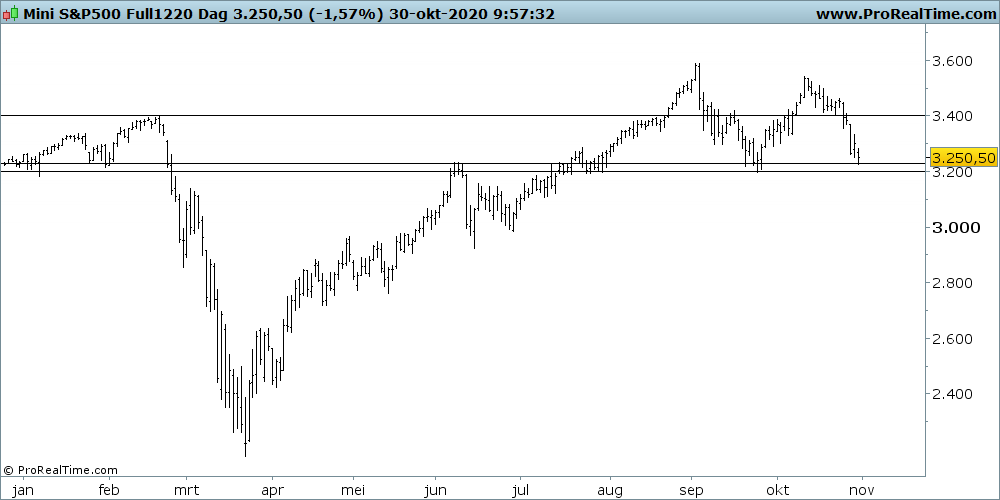

Met bovengenoemde vraag in gedachten kijken we naar het technische plaatje van de brede, Amerikaanse S&P 500-index.

De stijgende trend vanaf de laagste koersen van maart is voorbij. Er is geen sprake meer van hogere toppen en bodems.

De daling van september en het gebrekkige en niet houdbaar gebleken herstel van oktober hebben koersen tot aan het niveau van 3.200 punten en een beetje gebracht. Dat is vlak onder het 200-daags voortschrijdende gemiddelde waar vele beleggers een grote waarde aan hechten.

Sommigen zullen in onderstaande grafiek een soort van een dubbele top zien. De verwachte uitkomst daarvan doet ook vrezen.

Het meest waarschijnlijke is dat we de komende dagen rustiger aan zullen doen, maar dan?

Bij koersen onder 3.200 is het mis, dat is duidelijk. Inmiddels moet een mogelijk positieve impuls een dusdanig sterke koersstijging opleveren om nieuwe hoogtepunten te bereiken, dat het een hele zware dobber wordt.

Als je optimistisch bent: de eerste uitdaging ligt bij 3.400 punten; daarboven wordt het een stuk minder nijpend en kan een poging tot verdere stijgingen gestaafd worden.

Onder de 3.200 punten is het tijd om te beschermen wat je hebt en rustig je kooplijstje samen te gaan stellen voor Sint of de Kerstman wellicht.

Lees meer beursanalyses op TradeIdee.nl. Deze analyse is niet bedoeld als een advies tot het doen van individuele beleggingen.

Michael Nabarro, Chartered Market Technician (CMT), is onafhankelijk beleggingsspecialist. Sinds 1989 is hij nauw betrokken bij het adviseren van particuliere en professionele relaties met een actieve beleggingsstijl. Lees hier zijn meer gedetailleerde biografie.

Gökhan Erem, ook CMT, is sinds 1995 werkzaam in de financiële sector. Tot 2008 bij instituten en daarna voor eigen rekening bij LeoMont, waar hij zakelijke en particuliere klanten begeleidt. Lees hier zijn meer gedetailleerde bio.