- Financiële markten zijn in de ban van hoge inflatie, het vooruitzicht van economische groeivertraging en geopolitieke onrust.

- De Amerikaanse centrale bank heeft gedurfde plannen om de inflatie te bestrijden door hard op de monetaire rem te trappen.

- Maar hoe realistisch is dit? En wat merken beleggers daarvan? Beursexperts Michael Nabarro en Gökhan Erem praten je bij.

- Lees ook: Beleggers zoeken aandelen van bekende merken met een sterke kasstroom: kansen voor KPN?

ANALYSE – De beweeglijkheid op de financiële markten houdt aan en dat geldt nagenoeg voor alle vermogenscategorieën.

Zo blijven de rentes stevig oplopen, vooral in de VS als gevolg van het agressievere monetaire beleid van de Amerikaanse centrale bank. Aandelenindices jojoën op en neer rond de niveaus van begin februari, terwijl grondstoffen even een adempauze nemen.

Dit laatste komt vooral door het vrijgeven van oliereserves door de VS en andere landen die zijn aangesloten bij het energie-agentschap IEA. Daarnaast temperen fikse problemen in China tijdelijk de vraag naar olie, net als de almaar oplopende dollar die de inkoop van olie door niet-dollarlanden duurder maakt.

Amerikaanse centrale bank biedt inkijkje in afbouwen schuldenberg

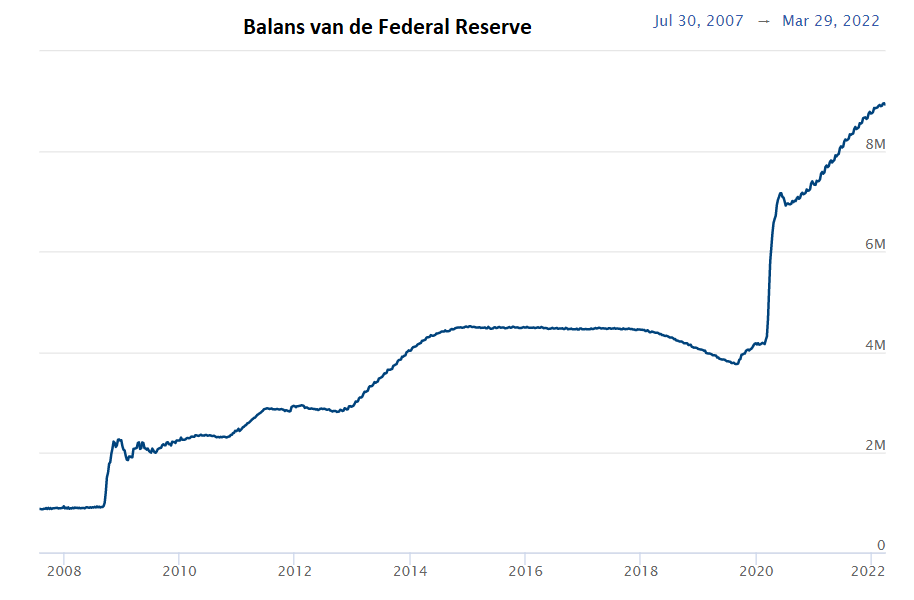

In eerdere bijdragen hebben we regelmatig aangestipt dat de stijging van aandelenmarkten in het afgelopen decennium sterkt samenhangt met soepele monetaire beleid van de Amerikaanse centrale bank. Naast het rentebeleid speelt hierbij de uitdijing van de balans van de Federal Reserve door middel van het opkopen van obligatieleningen een grote rol.

Door continu als koper op te treden op de obligatiemarkt heeft de Fed systematisch voor neerwaartse druk op kapitaalmarktrentes gezorgd. Maar dat beleid wordt nu omgegooid.

Afgelopen woensdag bleek uit de notulen van de Federal Reserve hoe de beleidsmakers bij de centrale bank aankijken tegen het tempo van de afbouw van de schuldenberg op de balans.

Het idee is om het obligatiebezit van de centrale bank af te bouwen met in totaal 95 miljard dollar per maand. Dat betekent dat de Fed haar balans van bijna 9.000 miljard dollar elk jaar zou kunnen afbouwen met grofweg 1.000 miljard dollar.

Anders gezegd: de VS zou op die manier de monetaire steun die tijdens de coronapandemie is gegeven - zoals te zien in de onderstaande grafiek vanaf 2020 - in vijf jaar hebben teruggebracht.

Tegelijk met het afbouwen van het obligatiebezit op de balans wil de Amerikaanse centrale bank de beleidsrente met stappen van 0,5 procentpunt gaan verhogen. Dit alles om het vertrouwen terug te krijgen dat de hoogste inflatie sinds het begin van de jaren tachtig kan worden beteugeld. Maar is dat realistisch?

Fed heeft weinig grip op oorzaken van de inflatie en krabbelt mogelijk terug

De belangrijkste reden voor de hoge inflatie ligt momenteel bij de oplopende grondstofprijzen, iets waar centrale bankiers weinig invloed op hebben. De instrumenten van de centrale bank zijn immers vooral gericht op vraagzijde van de economie.

Met het rentebeleid kan de centrale bank bijvoorbeeld de leentarieven van bedrijven en consumenten beïnvloeden en daarmee de financiering van hypotheken op de huizenmarkt en leningen voor auto's of bedrijfsinvesteringen.

Ter illustratie geven we hieronder een plaatje van het niveau van de consumptieve kredieten in de VS sinds de jaren 1980. Er is inmiddels sprake van een recordniveau aan consumptieve schulden. Renteverhogingen zullen dus pijn doen en de economische vraag afremmen. Dat kan enige invloed hebben bij het beteugelen van prijsstijgingen, maar gaat ook gepaard met economische afkoeling.

Inmiddels is de inflatie zo hard opgelopen, dat de Federal Reserve achter de feiten aanloopt: om stijgende prijzen aan te pakken zouden de rentetarieven eigenlijk per direct fors omhoog moeten en zou het inkrimpen van de balans ook meteen moeten starten en niet ergens in de nabije toekomst.

Om naar een situatie te komen waarbij het rentebeleid 'neutraal' is, denkt de Fed dat de belangrijkste beleidsrente naar ongeveer 2,4 procent moet, maar vele economen betwijfelen of dat voldoende is om de inflatie te temmen.

De belangrijkste vraag hierbij is: hoever kan de centrale bank gaan met de monetaire verkrapping? Want hoe agressiever de Fed wordt in het inflatiegevecht, hoe sneller dat gevecht waarschijnlijk zal eindigen. Niet alleen omdat ze weinig invloed hebben op de grootste oorzaak van de huidige inflatie, maar ook omdat de economie mogelijk te hard wegzakt, wat zich kan doorvertalen naar lagere aandelenkoersen.

Op het moment dat zowel de economie als de beurs een klap krijgen, zou de Fed wel eens van het voorgenomen beleidsplan kunnen afwijken om weer steun te bieden.

Wellicht is een recessie juist nodig om de inflatie te beteugelen, maar ja, dat bekt niet lekker in Washington.

Wat kan je als belegger verwachten?

Gelet op de bovengenoemde economische onzekerheden, in combinatie met het kille geopolitieke klimaat, verwachten we dat het beeld op de beurs tot de start van het bedrijfscijferseizoen niet substantieel verandert.

Zoals eerder aangegeven houden beleggers vooralsnog vast aan vooral Amerikaanse aandelen, mede omdat rentevergoedingen gecorrigeerd voor de inflatie nog altijd verliesgevend zijn. Het aankomende bedrijfscijferseizoen wordt wel belangrijk voor de prestaties van individuele aandelen.

We zien dat de brede S&P 500-index vooralsnog gewoon gevangen blijft binnen de bandbreedte van grofweg 4.200 tot 4.600 punten. Pas als deze bandbreedte wordt verlaten zou er weer een nieuwe impulsbeweging kunnen plaatsvinden.

Tussentijds zijn er altijd kansen en zullen er winnaars en verliezers zijn op de aandelenmarkten. Welke winnaars wij in het vizier hebben, lees in je in onze wekelijkse Premium-bijdrage.

Michael Nabarro, Chartered Market Technician (CMT), Gökhan Erem, ook CMT, zijn onafhankelijke beleggingsspecialisten die beide meer dan 25 jaar werkzaam zijn in de financiële sector. Met gedegen kennis en ruime ervaring bedienen zij professionele en particuliere beleggers aan de hand van hun methodisch onderbouwde, actieve beleggingswijze.

Deze column bevat meningen en bevindingen van de auteurs. De financiële waarden die in dit schrijven genoemd worden kunnen onderdeel uitmaken van de beleggingen van de auteurs als ook van hun relaties.

Deze column is niet bedoeld als advies in enige vorm en dient als niet-gepersonaliseerde informatie over de financiële markten.