- Aandelenmarkten zijn in 2024 enigszins haperend van start gegaan, na de waanzinnige eindejaarsrally van 2023.

- Geopolitiek en macro-economisch zijn er behoorlijk wat onzekerheden. Tegelijk blijven in de VS de grote techaandelen het per saldo goed doen.

- Beursexperts Michael Nabarro en Gökhan Erem laten zien waarom het cijferseizoen extra belangrijk wordt voor de beurs in de komende weken.

ANALYSE – Voor verwende beleggers is het na een waanzinnige eindejaarsrally in 2023 weer even wennen dat koersen niet alleen maar omhooggaan. Maar er zijn momenteel dan ook veel draaiende schijven om rekening mee te houden.

Denk onder meer aan de geopolitieke onrust het Midden-Oosten, verkiezingen dit weekend in Taiwan, diverse economische indicatoren die verzwakking laten zien, taaie inflatie en tekortschietende communicatie van centrale bankiers over het monetaire beleid. Hier komt nog bij dat de vooruitzichten voor de wereldeconomie volgens de meest recente prognose van de Wereldbank niet geweldig zijn in 2024.

Intussen is het cijferseizoen voor beursgenoteerde bedrijven van start gegaan. Het wordt daarbij spannend of de (soms) hoge verwachtingen omtrent de bedrijfswinsten kunnen worden waargemaakt. Bij bedrijven die hebben geprofiteerd van de AI-hype, is de boog in ieder geval flink gespannen na de koersstijgingen van vorig jaar.

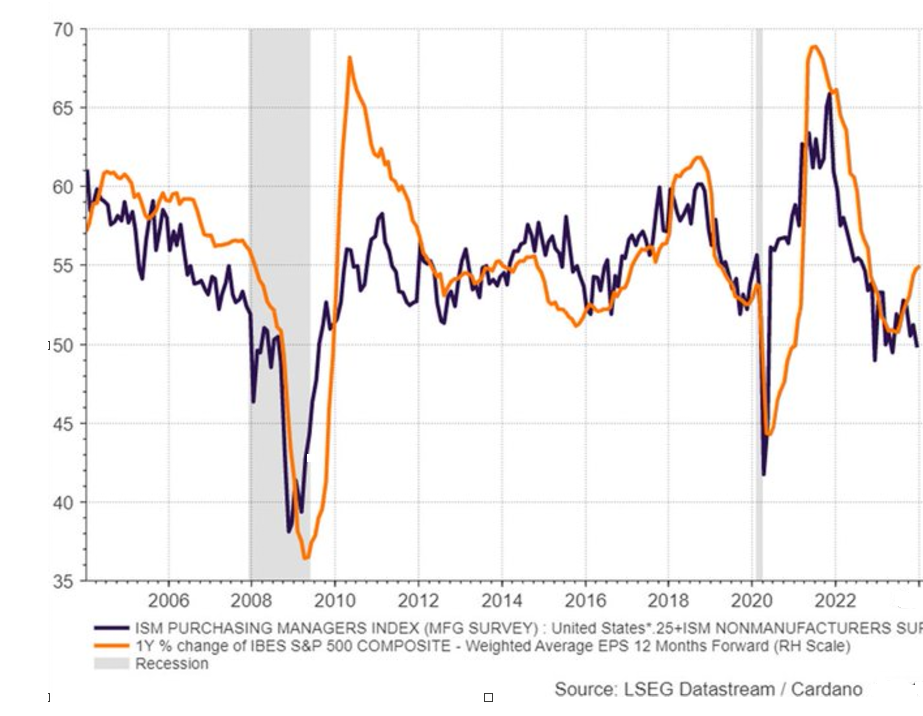

In de grafiek hieronder kun je zien dat de peilingen onder inkoopmanagers van Amerikaanse bedrijven (blauwe lijn) al een tijdje wijzen op een verzwakking van het economische sentiment. Aan de andere stijgen gemiddelde winstverwachtingen van analisten voor beursgenoteerde bedrijven (oranje lijn) juist weer. Meestal lopen deze twee indicatoren in dezelfde richting, maar daar is nu even geen sprake van.

Discrepanties tussen verschillende indicatoren komen soms voor, maar dat wordt doorgaans ook weer gecorrigeerd. In het verleden hebben de meer objectieve indicatoren toch wel een betere voorspellende waarde gehad. De PMI-cijfers met de inschattingen van inkoopmanagers zijn in dit geval minder subjectief dan de verwachtingen van analisten.

Amerikaanse beurzen kunnen echter nog altijd leunen op zwaargewichten zoals de Magnificent Seven: Microsoft, Amazon, Apple, Alphabet/Google, Meta, Nvidia en Tesla.

Deze selecte club van grote techfondsen, die afgelopen jaar het meest profiteerden van de AI-hype, blijft het over het algemeen goed doen. Alleen Apple en Tesla laten het recent wat afweten. Opvallend is dat Microsoft afgelopen vrijdag het stokje van Apple heeft overgenomen als meest waardevolle beursgenoteerde bedrijf ter wereld.

Chipmaker Nvidia is opnieuw de grote uitschieter met dit jaar alweer een koersstijging van ongeveer 15 procent, waarmee het ene record na het andere record wordt gebroken.

De onderstaande koersgrafiek toont de gezamenlijke prestaties van de zeven grote techbedrijven. Daar zie je dat ze als groep weer richting de oude hoogtepunten bewegen.

Maar zoals wij afgelopen jaar regelmatig betoogden, is het prettig als de beursrally wat breder wordt gedragen. Dan kunnen de toonaangevende indices op een meer houdbare manier naar nieuwe hoogtepunten reiken. Wellicht dat het komende cijferseizoen hiertoe een aanzet kan geven.

Focus op jaarcijfers van beursbedrijven

Vrijdag gaven enkele grote banken in de VS de aftrap voor het seizoen van de jaarcijfers. Dat leverde een enigszins gemengd beeld op.

We zoomen hier even in op de resultaten van de Amerikaanse zakenbank JPMorgan Chase. Die haalde in het afgelopen kwartaal minder winst vergeleken met het slotkwartaal van 2022. Dat lag echter vooral aan een extra bijdrage van bijna 3 miljard dollar die de bank moest doen aan een reddingsfonds voor regionale Amerikaanse banken. Als je daar geen rekening mee houdt, dan presteerde de bank beter dan analisten hadden verwacht.

Sterker, JPMorgan boekte afgelopen jaar meer winst dan welke bank dan ook in de Amerikaanse geschiedenis, te weten een slordige 50 miljard dollar! Een belangrijke rol speelde onder andere de stijging van rentes die gunstig uitpakte voor de rentemarge.

Topman Jamie Dimon van JPMorgan dekte zich bij de toelichting op de resultaten echter nadrukkelijk in voor risico's die in 2024 spelen. Hij wees er daarbij op dat de Amerikaanse economie sterk heeft geleund op stimuleringspakketten van de overheid uit afgelopen jaren. De voortdurende neiging van de Amerikaanse overheid om veel te blijven uitgeven kan er volgens Dimon toe leiden dat de inflatie hardnekkig blijft en rentes hoger uitvallen dan financiële markten momenteel inschatten.

Risico van een recessie blijft aanwezig in de VS

De voorzichtigheid die bankier Dimon toonde over de macro-economische situatie in de VS, valt goed te begrijpen. Veel economische indicatoren wijzen er namelijk op dat een zachte landing van de Amerikaanse economie helemaal niet zo logisch is. Het risico van een recessie blijft wel degelijk aanwezig.

In dit verband wordt de afbrokkelende financiële gezondheid van de Amerikaanse overheid een factor die een grotere rol kan gaan spelen. Ter illustratie tonen we in deze bijdrage twee grafieken die aangeven dat het vermogen van de Amerikaanse overheid om de economie fiscaal te blijven ondersteunen steeds meer onder druk komt te staan.

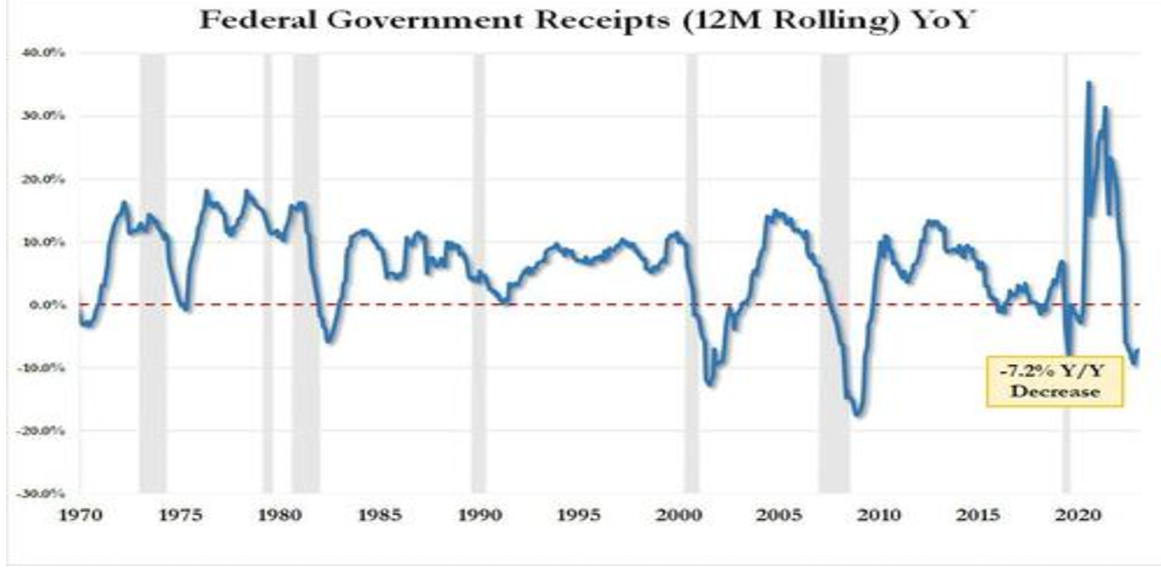

We kijken daarbij eerst naar de jaarlijkse belastinginkomsten van de VS. In de grafiek hieronder is de ontwikkeling van de gemiddelde overheidsinkomsten op 12-maandsbasis te zien, vergeleken met de voorgaande periode van twaalf maanden.

De meest recente cijfers tonen daarbij een daling van 7,2 procent. En dat is de negende achtereenvolgende daling op jaarbasis van de gemiddelde belastinginkomsten. Historisch gezien heeft een dergelijke ontwikkeling alleen plaatsgevonden op momenten dat de VS zich in een recessie bevond! De grijze vlakken in onderstaande grafiek duiden historische recessies aan.

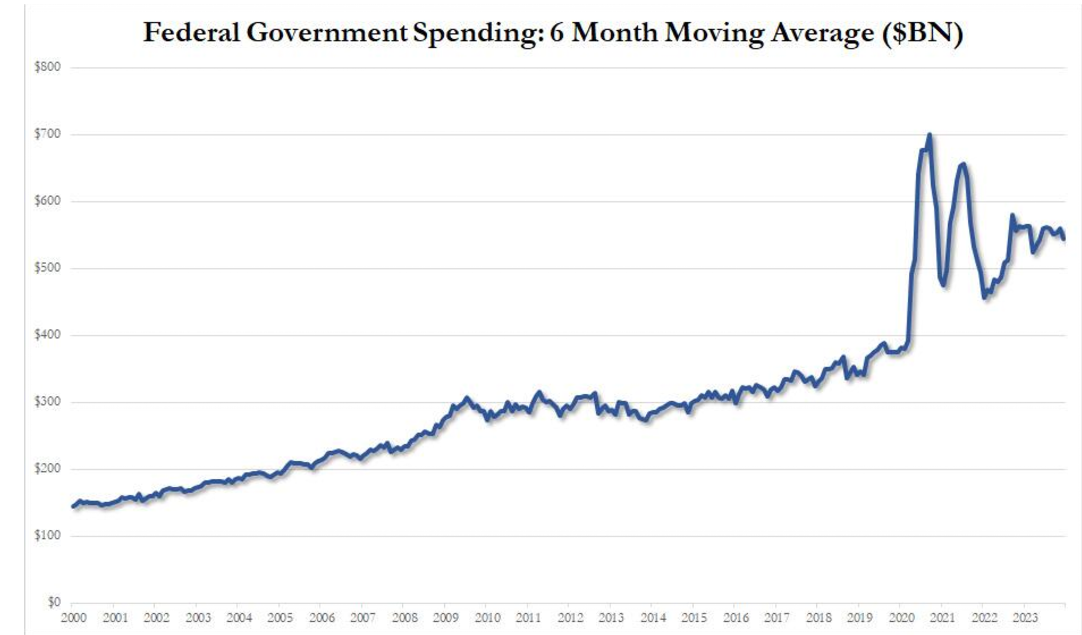

De belastinginkomsten van de VS staan dus onder druk. Tegelijkertijd zie je in de volgende grafiek dat de overheidsuitgaven in de VS zich nog altijd op een historisch hoog niveau bevinden, afgezien van de extreme uitgavenpieken tijdens de coronacrisis.

Kortom: dalende belastinginkomsten en blijvend hoge overheidsuitgaven. De vraag is hoelang dat goed blijft gaan, maar wellicht is deze situatie één van de redenen waarom de Amerikaanse centrale bank eind vorig jaar aangaf de beleidsrente in 2024 te willen verlagen. Gegeven de torenhoge staatsschuld van de VS vormt de rente op de schuld immers een steeds grotere last.

Mogelijk zet de Federal Reserve in dit presidentiële verkiezingsjaar ook het programma van monetaire verkrapping via de balans van de centrale bank stop en en gaan de geldsluizen weer open. Nu is dat structureel gezien natuurlijk geen houdbaar pad, maar het zou de Amerikaanse economie op de korte termijn wat lucht geven.

De grotere problemen kunnen zodoende weer opgeschoven worden. En beleggers reageren doorgaans positief op het openzetten van de geldsluizen door de centrale bank, zolang de negatieve gevolgen daarvan maar niet aan de oppervlakte komen.

Nemen beleggers gas terug of is dit een korte pauze na de eindejaarsrally van 2023?

We eindigen met onze technische visie voor de beurs, die al geruime tijd positief is. De markten zijn echter bij een belangrijk kruispunt uitgekomen. Daarbij is het beeld minder eensgezind dan aan het einde van 2023 en dat ziet er als volgt uit.

Hieronder tonen we eerst de grafiek van de Amerikaanse Russell 2000-index, waarin ook veel kleinere beursbedrijven zijn opgenomen. Deze index, die we hanteren voor het bredere sentiment, vertoont zwakte.

De koers van de Russell 2000 is teruggezakt onder het vorige hoogtepunt, waardoor er sprake is van een bull trap. Het momentum is daarmee negatief geworden. De koersen zijn weer teruggevallen in de bandbreedte die gekenmerkt wordt door een zijwaarts koersverloop. Zo is het maar de vraag of met bovengenoemde fundamentele en macro-argumenten een opwaartse trend zal ontstaan.

De negatieve divergentie (zie de zwarte lijntjes in de grafiek waarbij de koersen hogere toppen maakten, maar de RSI-indicator onderin lagere toppen) waarschuwde al voor een overspannen marktsituatie eind vorig jaar en nu heeft dat zijn weerslag gekregen middels lagere koersen.

Vervolgens kijken we naar de Nasdaq 100-index, die het effect van de techrally op de beurs goed weergeeft. Ook daar zijn koersen in de eerste weken van het jaar niet echt opgeschoten.

Evengoed, enige daling bij de Nasdaq 100 is snel opgevangen door optimistische beleggers in eerder genoemde technologiefondsen, gelet op de aanwezigheid van een opwaarts tenderende marktfase. Maar ook hier is het ijs dun.

De trend is weliswaar opwaarts gericht, maar hier dreigt evengoed een bull trap. De overspannenheid is weggewerkt door het recente dipje en hoger gelegen koersdoelen staan nog steeds als een huis. Maar indien koersen niet doorzetten en onder de vorige top terugvallen, is ook hier de bull trap een feit.

Met het afnemen van de breedte van de koersstijgingen op de beurs, zoals zichtbaar is in de grafiek van de Russell 2000, moet er snel nieuw elan komen, wil een daling voorkomen worden.

Deze week heeft daar niet voldoende aan bijgedragen, maar misschien verandert dat komende week naar aanleiding van een lawine aan bedrijfscijfers die er aankomt. Of juist niet? We houden je op de hoogte.

Michael Nabarro, Chartered Market Technician (CMT), Gökhan Erem, ook CMT, zijn onafhankelijke beleggingsspecialisten die beide meer dan 25 jaar werkzaam zijn in de financiële sector. Met gedegen kennis en ruime ervaring bedienen zij professionele en particuliere beleggers aan de hand van hun methodisch onderbouwde, actieve beleggingswijze.

Deze column bevat meningen en bevindingen van de auteurs. De financiële waarden die in dit schrijven genoemd worden kunnen onderdeel uitmaken van de beleggingen van de auteurs als ook van hun relaties.

Deze column is niet bedoeld als advies in enige vorm en dient als niet-gepersonaliseerde informatie over de financiële markten.