COLUMN – Na zo’n fantastisch beleggingsjaar kan ik goed begrijpen dat veel beleggers hoogtevrees hebben. Alle vermogenscategorieën zijn per saldo gestegen, maar aandelen spanden de kroon met winsten op indexniveau van soms meer dan 25 procent.

De extreem goede jaarresultaten geven wel een vertekend beeld. Dit komt door de enorme daling van aandelenmarkten eind 2018 en het herstel wat daarop plaatsvond.

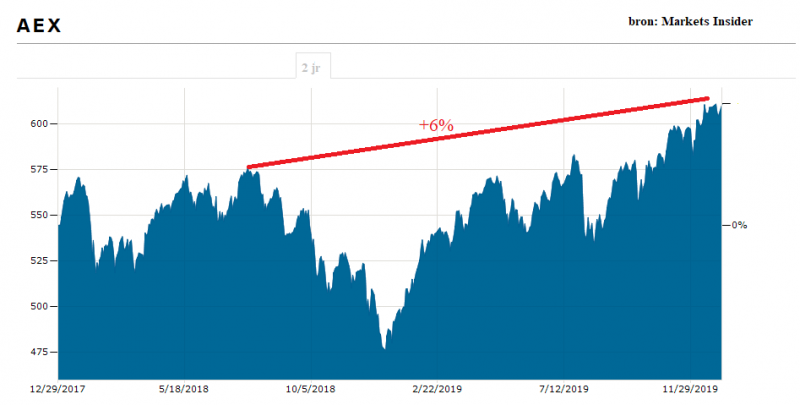

Als je bijvoorbeeld naar de AEX-index kijkt, dan is deze gedurende 2019 met circa 25 procent gestegen. Maar ten opzichte van het piekniveau dat in augustus 2018 werd bereikt (iets boven de 570 punten) bedraagt de plus zo’n 6 procent. Ook niet verkeerd natuurlijk, maar de stijging over deze iets langere periode geeft veel gematigder beeld.

In deze bijdrage bespreek ik kort 2019 en vervolgens wat dit nieuwe beleggingsjaar kan brengen. Maar eerst even wat anders!

Ook voor mij een nieuw begin!

Trouwe lezers weten dat ik sinds 2012 al regelmatig columns schrijf. Ik heb dit jaren lang gedaan namens ABN AMRO MeesPierson en doe dit sinds de afgelopen zomer op eigen titel. Ik zal dit voor Business Insider ook maandelijks blijven doen, maar mocht je meer van mij willen lezen of horen kan dat ook.

Vanaf deze maand kun je mij dagelijks volgen op vernieuwde website van TradeIdee.nl. Dit is een beleggersplatform waar verschillende deskundige en gerenommeerde beleggingsspecialisten je onder andere laten meekijken in hun beleggingsportefeuilles. Daarnaast vindt je hier dagelijks verschillende analyses en krijg je concrete ideeën aangereikt. Ik zou zeggen kom eens kijken want er gebeurt van alles wat je wellicht interessant zal vinden.

Maar nu eerst een korte terugblik op 2019 en de lessen die je kunt trekken voor het beursjaar 2020.

Veel zorgen in 2019, maar prima beursjaar

Eind 2018 zat de schrik er nog goed in. Dit was het gevolg van de geopolitieke onzekerheden en een Amerikaanse centrale bank die het monetaire beleid ging verkrappen. Maar dit laatste was van korte duur. De Federal Reserve draaide begin vorig jaar 180 graden en hield de kredietkraan flink open. In het eerste kwartaal van 2019 resulteerde dit in een imposant herstel op de aandelenmarkten.

Daarna was het een halfjaar wat zijwaarts aanmodderen, vooral omdat vele analisten waarschuwden voor een mogelijke recessie. Maar die bleef uit en vervolgens werd begin oktober het startschot gegeven voor de opmars naar nieuwe (jaar)records. Dit was het gevolg van macro-economische data die minder zwak bleken dan gedacht, de hoop op een handelsdeal tussen de VS en China, meevallende bedrijfscijfers en centrale banken die rentes extreem laag hielden.

Tech en luxegoederen in trek, minder plezier van energiebedrijven

Net zoals in de afgelopen jaren waren er weer aanzienlijke regionale verschillen tussen aandelenmarkten. Zo presteerden de beurzen in de VS opnieuw bovengemiddeld en bleven per saldo de opkomende markten wederom achter.

Ook op sectorniveau liepen de prestaties flink uiteen. Beleggers werden opnieuw beloond als ze kozen voor winnaars in sectoren zoals technologie, luxegoederen en diensten. Daarentegen was het wederom een moeilijk jaar voor beleggingen in de sector energie en basismaterialen.

Over verschillen gesproken: kijk maar eens naar onze eigen AEX-index. Als je het afgelopen jaar geen Galapagos, ASML of DSM in de portefeuille had, maar wel bijvoorbeeld ArcelorMittal of ABN Amro, dan was het allemaal een stuk minder rooskleurig geweest.

Wat brengt 2020 voor beleggers? Opnieuw kansen voor aandelen

Ook in 2020 zijn er een aantal vertrouwde thema's (de ontwikkelingen omtrent de zwakke wereldwijde economische groei, geopolitieke brandhaarden, het handelsconflict tussen de VS en China, en Brexit) die de beursagenda bepalen. En daar komen de Amerikaanse presidentsverkiezingen natuurlijk bij.

Ondanks de onzekerheden verwacht ik dat er voor aandelenbeleggers opnieuw mooie kansen komen, maar wees niet verbaasd als de beurzen sterker gaan schommelen.

Wellicht wordt het zelfs een jaar met twee gezichten. Denk hierbij bijvoorbeeld aan een prima start, met toenemende neerwaartse risico's als de economie niet aantrekt en de bedrijfscijfers achterblijven.

Zover zijn we echter nog niet en op dit moment is het positieve sentiment sterk. Dit wordt vooral gevoed door de hoop op een handelsdeal tussen de VS en China, terwijl de lage rente voor een gebrek aan alternatieven voor aandelen. Het is dan ook van groot belang dat monetaire beleidsmakers de bal niet laten vallen door het goedkoopgeldbeleid onverwachts terug te draaien.

Voor de hand ligt ook dat vooral overheden in Europa de economie sterker zullen steunen met fiscale maatregelen. En van belang is ook dat de winstgevendheid van bedrijven mee stijgt met de koersontwikkeling. Dit is nodig om de huidige opgelopen waarderingen (koers-winstverhouding) te rechtvaardigen.

Ten slotte moeten beursgenoteerde bedrijven zich steeds sneller ontwikkelen en aanpassen om te overleven en ligt het dus opnieuw voor de hand dat er grote verschillen zullen zijn in 2020, met duidelijke winnaars en verliezers.

Obligaties: 2020 minder rooskleurig

Voor obligatiebeleggers zijn de vooruitzichten na het afgelopen topjaar minder rooskleurig. Na de scherpe rentedalingen van vorig jaar zijn de opbrengsten momenteel behoorlijk laag tot negatief. Alleen op obligaties uit opkomende markten en risicovolle bedrijfsobligaties ontvang je nog een bescheiden risicopremie.

Hoewel ik niet verwacht dat de rentes heel hard zullen oplopen, lijkt een stevige verdere daling alleen waarschijnlijk indien er zich een volgende financiële crises aanmeld. Daarmee blijft de rol van obligaties als buffer voor slechte tijden intact en, wellicht bescheidener, onderdeel van een goed gespreide portefeuille.

Voor alternatieve beleggingen is het wat lastig om een goed totaalbeeld te schetsen vanwege de enorme diversiteit. Deze beleggingscategorie wordt door de lage rente, die leidt tot een jacht op rendement bij alternatieve beleggingen, wel door steeds meer partijen beter gevolgd.

In een toekomstbestendige portefeuille mag deze beleggingscategorie dan ook een prominentere rol spelen. Dit vanwege de kansen op bovengemiddelde rendementen en spreidingsvoordelen. Denk hierbij bijvoorbeeld aan edelmetalen, maar daarover een andere keer meer!

Actieve houding kan geen kwaad in 2020

Zolang de wereldhandel gematigd blijft groeien, de rente en inflatie laag blijven en “zwarte zwanen” uitblijven, lijkt een goed beursjaar waarschijnlijk. Zoals gezegd wel gematigder dan 2019 en kijk niet op van tussentijdse stevige correcties. Een wat actievere houding kan dus lonen door in opwaartse bewegingen wat winsten af te romen en op dips weer te hergebruiken zolang de opwaartse trends intact blijven.

De recente ontwikkelingen in het Midden-Oosten zijn natuurlijk verontrustend en het is van belang om de gevolgen goed in de gaten te houden. Ten slotte zet ik ook dit jaar weer in op de winnaars, dus beursfondsen die trendmatig een goed koersperformance laten zien, en blijf ik ver weg van de verliezers. Totdat het tegendeel wordt bewezen!

Michael Nabarro, CMT is een onafhankelijke beleggingsspecialist. Zijn financiële carrière begon in 1989 en sindsdien is hij nauw betrokken bij het adviseren van particuliere en professionele relaties met een actieve beleggingsstijl. Dit heeft hij de afgelopen 30 jaar voor verschillende financiële instellingen en grootbanken gedaan. Je kunt Michael ook dagelijks volgen via TradeIdee.nl. Dit is een beleggersplatform waar verschillende deskundige en gerenommeerde beleggingsspecialisten je onder andere laten meekijken