Een koopwoning werd afgelopen jaren minder bereikbaar voor veel mensen. De hypotheekrente was nog wel laag en lonen stegen iets, maar de huizenprijzen stegen hard.

Door de prijsstijging groeit het gat tussen het het maximale hypotheekbedrag en de huizenprijzen. Starters kunnen hierdoor zonder hulp van bijvoorbeeld ouders nauwelijks iets kopen op de huizenmarkt.

Doorstromers, mensen die al een huis hadden, hebben nog wel mogelijkheden. De winst op het ene huis kunnen zij in een volgend huis stoppen.

Tweeverdieners kunnen koophuis moeilijker betalen

Hoe zit dat met de betaalbaarheid van koopwoningen in 2019, vergeleken me voorgaande jaren?

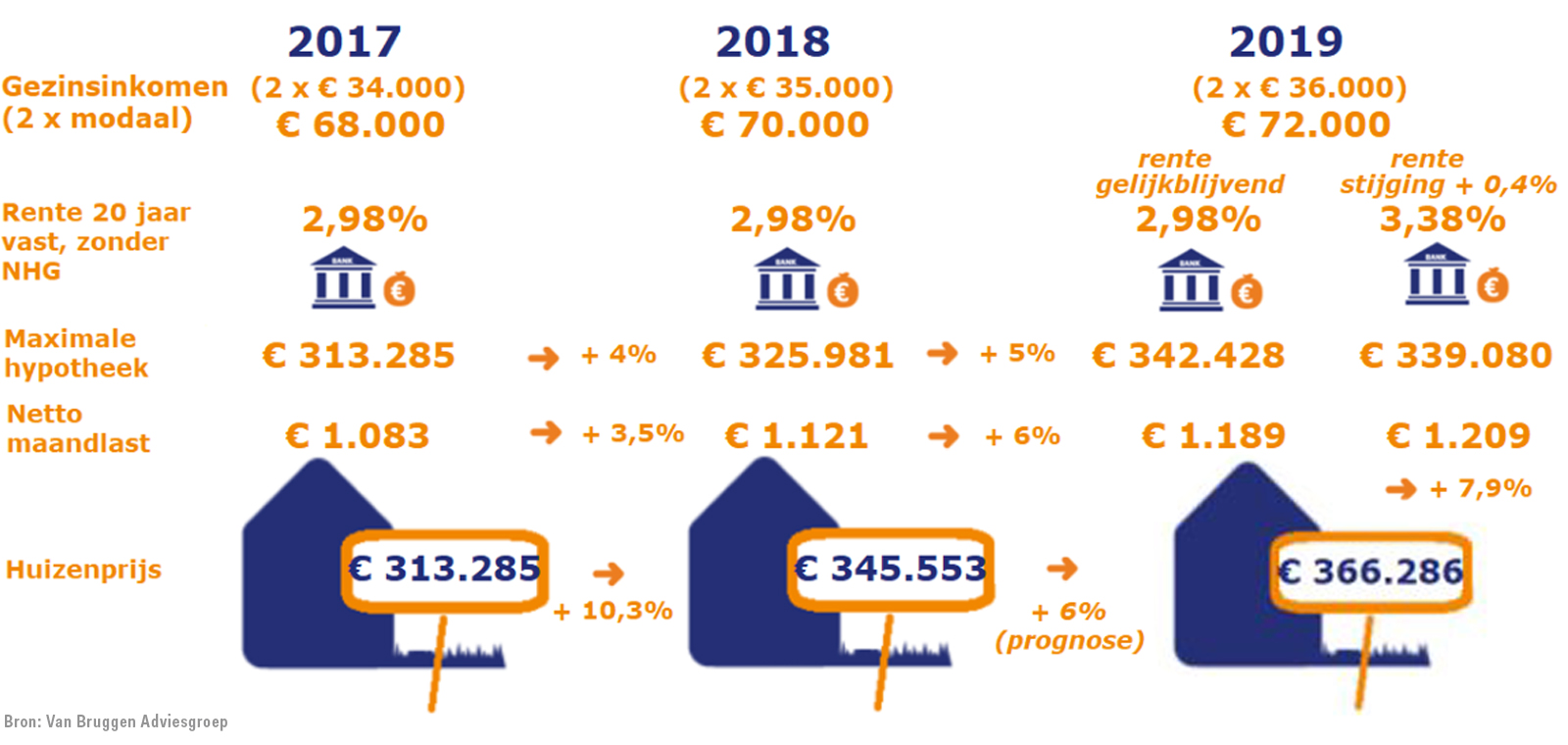

Wij gaan even uit van een gezin met tweeverdieners, met een inkomen van twee keer modaal. In 2017 konden ze met een gezinsinkomen van 68.000 euro een maximale hypotheek van ongeveer 313.000 euro krijgen volgens de Van Bruggen Adviesgroep.

Zo'n gezin kon dus een huis van dik 3 ton kopen, als ze wat spaargeld hadden voor de kosten koper.

Een jaar later kon datzelfde gezin ruim 10.000 euro meer lenen door loonstijging en gelijkblijvende hypotheekrentes. Maar de huizenprijzen waren gemiddeld ruim 20.000 euro gestegen. Het huis van 313.000 uit 2017 kostte een jaar later al 345.000 euro.

De betaalbaarheid van huizen nam in 2018 dus af. Je moest meer eigen geld inbrengen. Voor huizenbezitters die doorstromen was dat mogelijk nog wel te doen, het huis dat ze verkochten was immers ook in waarde gestegen. Maar voor starters was het plaatje heel anders. Zij moesten beduidend meer eigen geld meenemen om een huis te kopen.

De kloof neemt verder toe

Volgens economen van ABN Amro stijgt de gemiddelde huizenprijs dit jaar naar verwachting met zes procent. Dat is duidelijk minder dan de ruim tien procent stijging in 2018.

De prijs van een huis van 313.0000 euro uit 2017 komt na de stijgingen in 2018 en 2019 straks uit op ruim 366.000 euro.

Het tweeverdienersgezin kan ongeveer 342.000 lenen, als het inkomen dit jaar weer stijgt. Het verschil tussen de koopprijs en de maximale hypotheek is dus zo'n 24 duizend euro.

Die verwachting staat of valt wel bij de ontwikkelingen in de hypotheekrente én de werkelijke ontwikkeling van de huizenprijzen. Blijft de hypotheekrente onveranderd, dan neemt de leencapaciteit tussen 20118 en 2019 ongeveer 15.000 euro toe, terwijl de huizenprijs met bijna 21.000 stijgt.

Van Bruggen Adviesgroep brengt dat in beeld door de maximale hypotheek, inkomensontwikkeling, huizenprijzen en hypotheekrentes naast elkaar te zetten. Hierbij is uitgegaan van een gezin met twee keer het modale inkomen (gebaseerd op cijfers CPB).

(klik voor uitvergroting)

Eigen geld keihard nodig

Een huis van 313.000 euro uit 2017 kost in 2019 waarschijnlijk ruim 366.000. In 2017 kreeg je met twee keer modaal dat huis makkelijk gefinancierd.

In 2018 moest je dus 20.000 euro eigen geld meenemen voor een vergelijkbaar huis. In 2019 heb je al bijna 24.000 euro nodig bij gelijkblijvende rente. Stel dat de rente 0,4 procent oploopt, dan moet je ruim 27.000 euro inbrengen.

Het enige positieve wat je kan opmerken over de betaalbaarheid van huizen, is dat de stijging van de huizenprijzen wat lijkt af te vlakken. Daardoor groeit de kloof tussen de maximale hypotheek en huizenprijzen dit jaar minder hard dan in 2018.

Misschien vind je dit ook interessant over de huizenmarkt en hypotheken:

- 5 redenen waarom de huizenprijs ook weer kan dalen over pakweg 2 jaar

- Overstappen op een hypotheek mét NHG? 4 redenen waarom dat minder voordelig is dan je denkt

- 4 manieren om een lagere hypotheekrente te krijgen op basis van je persoonlijke situatie

- Wonen in je vakantiehuis: mag dat eigenlijk wel? En wat zijn de consequenties?

- Zo hoog is de maximale hypotheek die je in 2019 kunt krijgen als alleenstaande of tweeverdiener