Beleggers zijn blij met de ontwikkelingen in de VS: de banengroei trekt aan, maar het gaat niet zo hard dat looninflatie dreigt.

Hoge olieprijzen vormen wel een risico en kunnen een prijsopdrijvend effect hebben.

Intussen zoeken Amerikaanse beurzen nieuwe records op. Beursexperts Michael Nabarro en Gökhan Erem bespreken hoeveel rek er nog in de koersstijgingen zit.

ANALYSE – Financiële markten werden vanuit de VS vlak voor het weekend getrakteerd op prima werkgelegenheidscijfers. Sterk genoeg om het scenario van een stevig economisch herstel levend te houden, maar te zwak om de Amerikaanse centrale bank nerveus te maken.

De cijfers duiden erop dat bedrijven momenteel meer succes hebben bij het vinden van werknemers, wat de zorgen over sterke loonstijgingen zal verminderen. En dat is koren op de molen van beleggers, want als lonen niet al te sterk stijgen geeft dat ook minder druk op het verhogen van prijzen van goederen en diensten, ofwel de inflatie. En als de inflatie in toom blijft, hoeft de centrale bank voorlopig geen actie te ondernemen door op korte termijn rentes te laten stijgen.

Echter, na een sterk eerste halfjaar voor aandelenbeleggers zijn we niet al te euforisch voor het tweede gedeelte van het jaar. Zo zal het voor de Federal Reserve een behoorlijke uitdaging worden om de financiële markten van het geldinfuus af te krijgen zonder al te heftige gevolgen. Het managen van deze overgang vereist behendige communicatie binnen een potentieel strakke tijdlijn en dat met een behoorlijk verslaafde patiënt.

Fed-voorzitter Jerome Powell bestempelde de inflatoire ontwikkelingen de afgelopen maanden als tijdelijk van aard en lijkt hier en daar zelfs gelijk te krijgen. Prijzen van onder meer edelmetalen, grondstoffen zoals hout en andere basismaterialen hebben een groot deel van de recente exorbitante winsten ingeleverd (net als de bitcoin overigens).

Zie hieronder een illustratieve grafiek van de houtprijzen. Zo zijn er vele soortgelijke bubbeltjes aan het barsten, maar dat geldt niet voor alles. Nog niet ten minste.

Hoge olieprijzen houden de angst voor inflatie levend

Er blijven gegronde redenen om je zorgen te maken over de oplopende inflatie, vooral als je kijkt naar de stijgende olieprijs. De prijzen zijn teruggekeerd naar een niveau dat voor het laatst werd gezien in 2018 voordat de handelsoorlog met China begon.

De prijs van Brent-olie noteert rond de 76 dollar per vat en sommige financiële analisten voorspellen dat olieprijzen zelfs weer het niveau van 100 dollar zullen bereiken. Hoewel dat natuurlijk prima is voor olieproducenten, is het slecht nieuws voor onder meer de Amerikaanse economie, die sterk afhankelijk is van de consumentenbestedingen. Van boodschappen en bouwmaterialen tot benzine: het leven wordt duurder.

Ook voor olielandenclub OPEC is het spitsroeden lopen. De huidige stijging van olieprijzen wordt voornamelijk veroorzaakt door de aantrekkende vraag als gevolg van de heropening van de wereldwijde economie. Daar klagen de olieproducenten natuurlijk niet over. Hoe trager zij de kraan opendraaien om het aanbod te vergroten in lijn met de stijgende vraag, des te langer zij van de hogere prijzen genieten.

Maar als je dat spel te ver doordrijft, kunnen langdurige hogere olieprijzen de inflatieangst aanwakkeren en daarmee de economische groeivooruitzichten drukken. Dat leidt dan uiteindelijk weer tot een lagere prijzen die je niet zelf hebt bedacht. Dit vergt dus de nodige balanceerkunst.

Dat bleek maar weer eens deze week. Vrijdagmiddag kwamen de OPEC-landen en andere grote producenten zoals Rusland (Opec+) bijeen om te beslissen of het productiebeleid ongewijzigd zou blijven of dat het aanbod verder moet worden opgevoerd. Nu gaan er geruchten dat men wel een tijdelijke versoepeling van de huidige quota’s ziet zitten. Maar de Verenigde Arabische Emiraten (VAE) wil niet echt meewerken en mikt op een structurele uitbreiding van het aanbod. Niet gek natuurlijk, omdat de capaciteit van dit olieland is vergroot en de VAE van de hoge prijzen wil profiteren.

Maandag gaat men opnieuw in gesprek en lijkt er iets van een verhoging van het aanbod aan te komen. Of dat genoeg is om de opwaartse trend van olieprijzen van het afgelopen jaar te keren, is nog maar de vraag.

Hoe dan ook, in de onderstaande grafiek van Amerikaanse olieprijzen zie je dat er nog geen draai waarneembaar is, zoals bij de houtprijzen wel het geval is geweest.

Nieuwe beursrecords: hoeveel rek zit er nog in?

Aandelen van bedrijven die het beste om kunnen gaan met de bovengenoemde inflatoire risico's, zijn nog steeds spekkoper. Dat zijn onder meer dominante techbedrijven, met door ons getipte grote kwaliteitsnamen zoals Microsoft, Apple, Amazon en Facebook. Deze giganten hebben zo veel invloed in de sectoren waar ze actief zijn, dat hun welzijn bepalend is voor een reeks andere bedrijven die binnen de ecosystemen van de techreuzen opereren.

Deze voortrekkersrol van Big Tech zie je terug in het hoge momentum waarmee de door technologiefondsen gedomineerde Nasdaq-index doorstijgt richting het eerder aangegeven niveau van 16.000 punten.

Doordat veel van de grote techbedrijven ook zijn opgenomen in de brede S&P 500-index, dingt ook deze index mee naar nieuwe recordstanden. Voor de S&P 500 stelden we eerder een koersdoel van 4.500 punten.

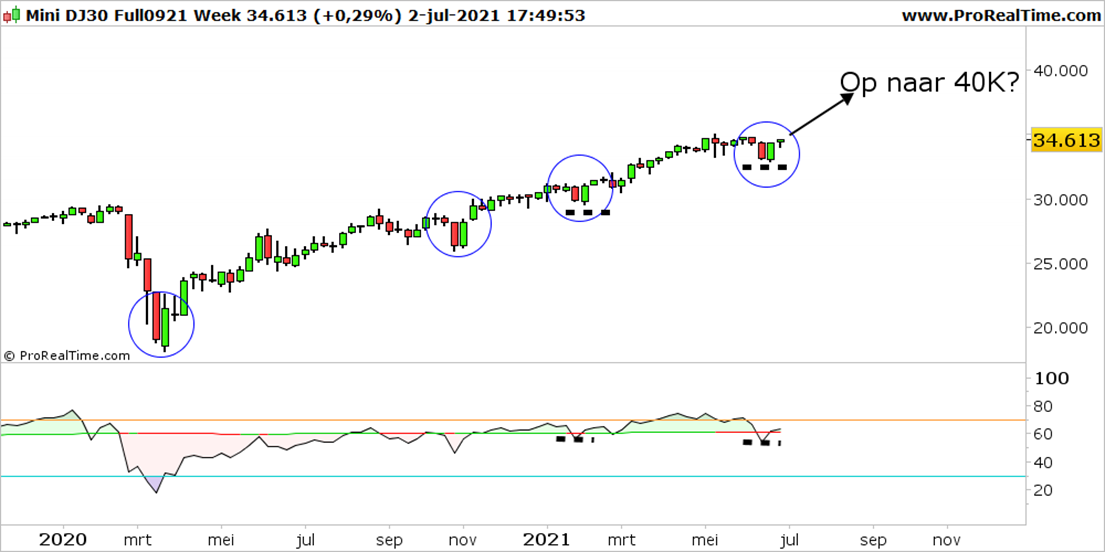

Hieronder kijken we naar de bekende Dow Jones Index, vooral om te zien of ook bij deze index, op eigen merites, koersdoelen en handvatten te vinden zijn.

We zien hierboven de Dow Jones Industrials op weekbasis. Elk 'candlestick' is 1 week dus. Nu geldt in deze trend dat bij dalingen die direct opgevolgd worden door minimaal een stijging van dezelfde omvang, er in de weken daarop een verdere stijging verwacht mag worden. Dit fenomeen wordt getoond in de cirkels in de grafiek en was ook de afgelopen drie weken zichtbaar.

Verder hebben we een analyse gemaakt van de prijsbeleving van beleggers: we zien momenteel dat voor de Dow Jones het koersniveau van rond de 34.000 punten als goedkoper wordt ervaren, dan het geval was bij het niveau van 30.000 punten aan het begin van dit jaar.

Beleggers zijn optimistisch, waardoor nu geldt dat er een aanzet gegeven wordt om nieuwe records op te zoeken. Het is daarbij inderdaad de vraag of we ook de 40.000 punten mogen bijschrijven voor de Dow Jones. Vast wel ergens een keer, maar of dat ook zonder dip van enige betekenis gaat lukken… Voorlopig is er geen wolkje aan de lucht.

Michael Nabarro, Chartered Market Technician (CMT), Gökhan Erem, ook CMT, zijn onafhankelijke beleggingsspecialisten die beide meer dan 25 jaar werkzaam zijn in de financiële sector. Met gedegen kennis en ruime ervaring bedienen zij professionele en particuliere beleggers aan de hand van hun methodisch onderbouwde, actieve beleggingswijze.

Deze column bevat meningen en bevindingen van de auteurs. De financiële waarden die in dit schrijven genoemd worden kunnen onderdeel uitmaken van de beleggingen van de auteurs als ook van hun relaties.

Deze column is niet bedoeld als advies in enige vorm en dient als niet-gepersonaliseerde informatie over de financiële markten.