- Het akkoord over de verhoging van het Amerikaanse schuldenplafond droeg deze week bij aan een goede stemming op de beurs.

- In de VS wordt het spannend voor de S&P 500-index, die een zware technische horde opwaarts probeert te doorbreken.

- De technologie-index Nasdaq is zo hard gestegen, dat een rondje winstnemingen mogelijk op de loer ligt, signaleren beursexperts Michael Nabarro en Gökhan Erem.

ANALYSE – De beurzen zijn goedgeluimd het weekend ingegaan, nu het risico is afgewend dat de Amerikaanse overheid niet aan zijn betalingsverplichtingen kan voldoen. Bovendien wordt er in China weer druk gespeculeerd dat de overheid een handreiking gaat doen om het enigszins sputterende groeiherstel een zetje te geven en ook de zwaar geplaagde vastgoedsector te ondersteunen.

Het zal niemand verbazen dat de Republikeinen en Democraten in de VS uiteindelijk toch een deal hebben gesloten over de verhoging van de schuldenlimiet van de Amerikaanse overheid. Tot nog toe zijn de twee partijen er altijd uitgekomen. Wellicht dat de snelheid waarmee de deal afgelopen week werd beklonken, opmerkelijk is. We kunnen in ieder geval weer even verder.

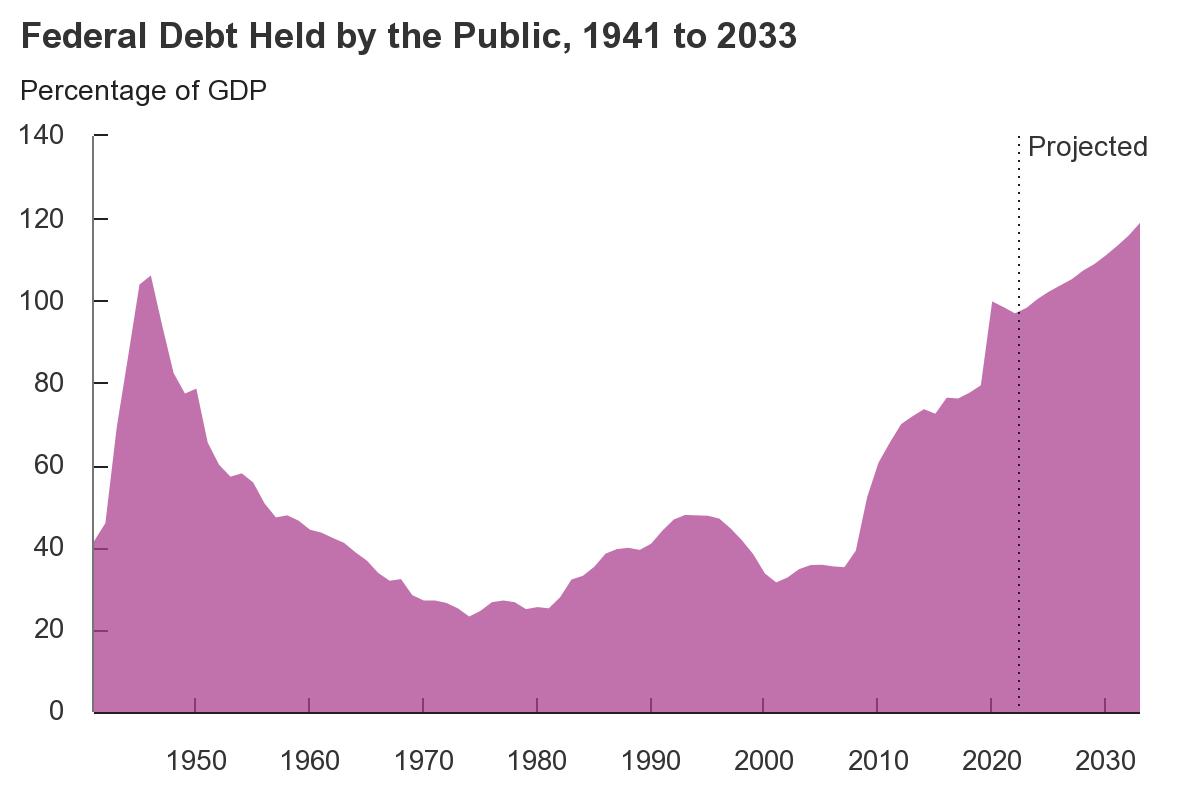

Het blijft overigens best opmerkelijk dat de beurzen enthousiast worden van een almaar oplopende Amerikaanse staatsschuld. In de onderstaande grafiek is te zien dat de staatsschuld de komende jaren niet alleen in absolute zin verder stijgt, maar ook steeds hoger zal worden in verhouding tot de Amerikaanse economie.

De verwachting van het Congressional Budget Office is dat de staatsschuld van momenteel ruim 30.000 miljard dollar in 2023 bijna even groot zal zijn als de Amerikaanse economie. In 2030 stijgt de schuld naar 111 procent van het nationaal inkomen. Dat is hoger dan ooit, want aan het einde van de Tweede Wereldoorlog piekte de Amerikaanse staatsschuld op 106 procent van het nationaal inkomen.

Met de huidige hardnekkige inflatie en rentes die flink zijn gestegen, lijkt dit toch wel een tikkende tijdbom te worden. Maar ja, zolang de Amerikaanse overheid ermee wegkomt en er kopers zijn voor Amerikaans schuldpapier, zal het uitdijen van de staatsschuld nog wel even doorgaan.

Impopulaire bezuinigingen lijken voorlopig niet aan de orde en Amerikaanse beleidsmakers blijven gericht op een expansief begrotingsbeleid.

Beurs blijft in de ban van AI

Op de beurs is er momenteel echter weinig aandacht voor de financiële gezondheid van de VS op de langere termijn. Beleggers richten zich dezer dagen vooral op het vermeende groeipotentieel van alles dat het etiket AI draagt.

In de onderstaande grafiek zie je de geïndexeerde koersstijgingen sinds de start van dit jaar van een aantal belangrijke bedrijven die naar verwachting zullen profiteren van de revolutie rond artificial intelligence (AI). Alle aandelen zijn hierbij op 100 geïndexeerd per 30 december 2022.

In dit rijtje spant softwarebedrijf C3.AI de kroon met een koersstijging van afgerond 293 procent dit jaar, gevolgd door hardwaremaker Nvidia die 174 procent is gestegen.

Hoewel wij zeker niet de toekomstige opbrengsten van technologie onderschatten, is wel verstandig om goed na te denken bij de waarderingen van sommige bedrijven.

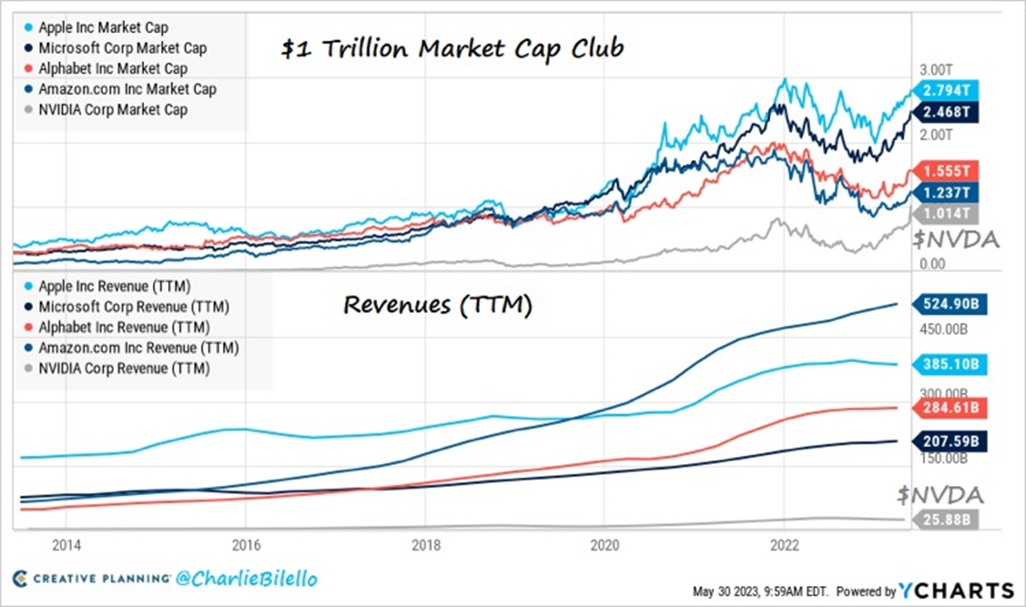

Onderstaande grafiek laat dat goed zien in het geval van Nvidia. Dit bedrijf maakt grafische kaarten die bij uitstek geschikt zijn om AI-software op te laten draaien. Nvidia krijgt momenteel een beurswaarde toegedicht van tegen de 1.000 miljard dollar. Dat begint in de buurt te komen van bijvoorbeeld Alphabet en Microsoft.

Echter, de omzet van Nvidia komt (vooralsnog) bij lange niet in de buurt komt van Alphabet/Google, Microsoft, Apple en Amazon. Op jaarbasis zit Nvidia op een geschatte omzet van zo'n 26 miljard dollar, terwijl de vier techreuzen op jaaromzetten van 207 miljard dollar tot 525 miljard dollar zitten.

Nu kan Nvidia best de volgende Google of Microsoft zijn, maar beleggers nemen dus een behoorlijk forse voorsprong op mogelijke omzet- en winstgroei.

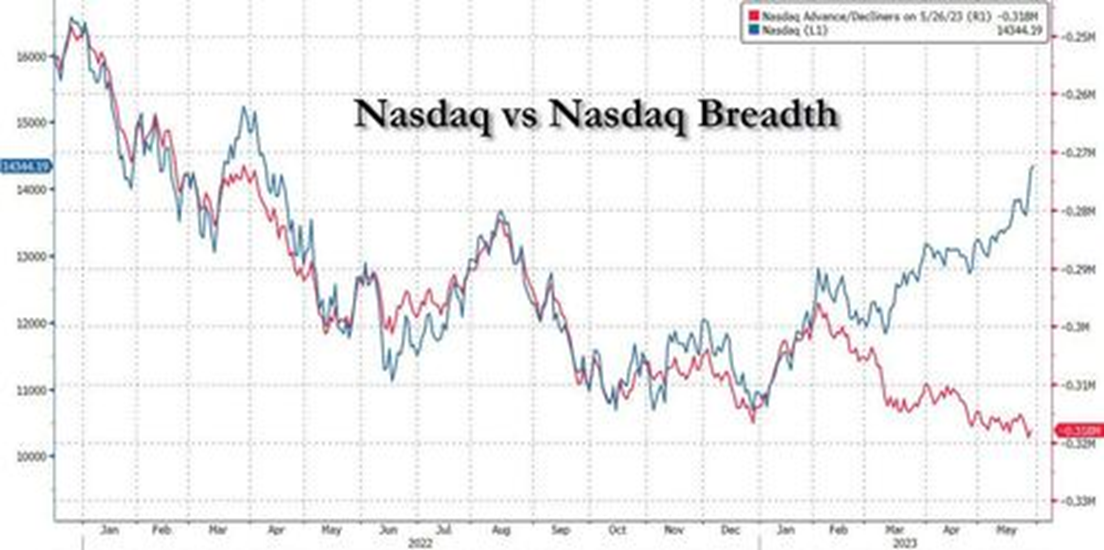

Zoals we de afgelopen weken vaker hebben aangegeven, blijft het feestje op de beurs beperkt tot een aantal grote namen uit de technologiehoek. Zo zie je in de grafiek hieronder dat, terwijl de Nasdaq 100-index per saldo losgaat (blauwe lijn in de grafiek), er wel steeds minder aandelen meedoen die deel uitmaken van de index. Dit is te zien aan de dalende rode lijn die de verhouding tussen stijgers en dalers in de index weergeeft.

Enige normalisering ligt dan ook voor de hand en een beetje voorzichtigheid lijkt op zijn plaats, zeker als het gaat om individuele aandelen.

Mocht je nog mee willen doen, dan lijkt een brede tracker op bijvoorbeeld de Nasdaq 100-index zelf momenteel verstandiger. Zet de hype door, dan doe je mee. Klapt het terug, dan is de pijn niet zo groot als bij de keuze voor een individueel aandeel.

Centrale banken weer aan zet

Ondanks de opperbeste stemming bij sommige aandelen is het scenario van een recessie nog steeds waarschijnlijk voor de Verenigde Staten. Sommige rapporten zijn echter best verwarrend en geven gemengde signalen af. Dat was vrijdag bijvoorbeeld het geval bij de publicatie van het Amerikaanse arbeidsmarktrapport voor de maand mei.

Er zijn afgelopen maand 339.000 banen bijgekomen in de VS en de schattingen over de banengroei voor maart en april zijn opwaarts bijgesteld, waarbij de schatting is dat er in totaal 93.000 méér zijn bijgekomen dan eerder gedacht.

Ogenschijnlijk impliceert dit dat de Amerikaanse centrale bank de oververhitte arbeidsmarkt nog steeds niet onder controle heeft, ondanks eerdere renteverhogingen. Een verdere verhoging van de beleidsrente lijkt dan voor de hand te liggen.

Echter, het banenrapport van vrijdag toonde ook een stijging van de werkloosheid in de VS van 3,4 procent in april naar 3,7 procent in mei. Dat is best fors en impliceert dat de renteverhogingen van de Federal Reserve wel hun werk doen bij het laten afkoelen van de economie. Even wachten met nieuwe renteverhogingen lijkt zo gek dan niet.

Zo heeft heeft het banenrapport voor ieder wat wils. De stieren op de beurs zullen dit toejuichen als het bewijs voor een zachte landing van de Amerikaanse economie. De beren zullen er genoeg in vinden om te zeggen dat het potentieel voor een recessie nog steeds reëel is.

Over twee weken staan nieuwe beleidsvergaderingen op de agenda voor de Federal Reserve en de ECB. In de VS lijkt de kans momenteel 50/50 dat de beleidsrente met nog eens 0,25 procentpunt omhoog gaat. We zouden niet verbaasd zijn als de balans uitslaat naar een verhoging met een kwartje.

Belangrijker wellicht is dat een verlaging van de Amerikaanse beleidsrente er op de korte termijn niet in zit. Daar is de inflatie nog te hoog voor en de arbeidsmarkt te sterk.

In Europa lijkt een verhoging van de beleidsrente met 0,25 procentpunt een uitgemaakte zaak. Het feit dat de Duitse economie in een technische recessie is beland doet daar weinig aan af. De ECB stevent met de beleidsrente ook af op een piekniveau, maar net als in de VS is het nog te vroeg voor renteverlagingen in Europa.

Weet de S&P 500 de zware horde te nemen?

Hieronder kijken we tot slot vanuit een technische optiek naar de toonaangevende S&P 500-index en de door technologiefondsen gedomineerde Nasdaq 100-index in de VS.

De S&P 500-index probeert op het moment van schrijven de zware weerstandszone tussen de 4.200 punten en 4.300 punten te slechten en scherpt de jaarrecords aan. Mocht deze weerstandszone worden doorbroken, dan zal dat de beren nog verder terug in hun hol drijven en lijkt een verdere koersstijging waarschijnlijk.

De eerste koersdoelen voor de S&P 500-index liggen bij een opwaartse doorbraak rond de 4.600 punten en dat is toch weer zo’n 7 procent hoger.

Als het niet tot een doorbraak komt, liggen winstnemingen op de loer en kan de S&P 500 weer terugvallen in de zijwaartse bandbreedte. De groene lijn in de grafiek hierboven vertegenwoordigt het 50-daags koersgemiddelde en doet momenteel zijn werk als steun.

Dan de Nasdaq 100-index. Die heeft er nog steeds veel zin in en lijkt snel op weg naar het eerste koersdoel van net boven de 15.000 punten. Een puntje van zorg is de wel opgelopen RSI-indicator, die je in de onderstaande grafiek beneden ziet.

Een stand van de RSI-indicator boven de 75 heeft in het verleden vaak geleid tot een rondje winstnemingen en een gezonde correctie. Maar voor de wat langere termijn zijn de technische pijlen nog steeds opwaarts gericht.

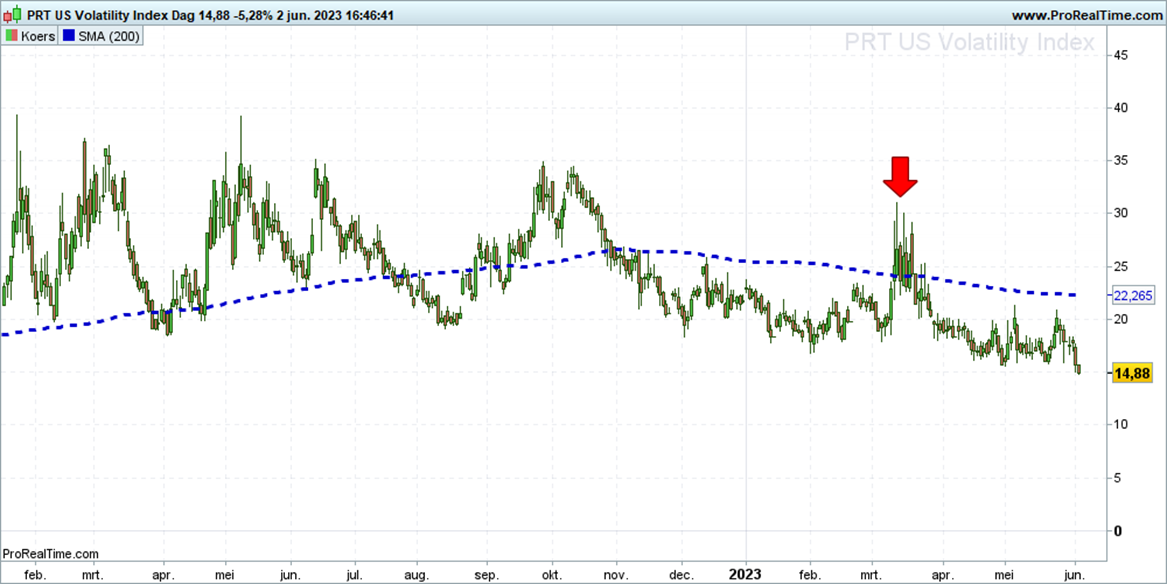

Ten slotte laten we nog de grafiek zien van de VIX-index, een maatstaf voor de beweeglijkheid van de beurs in de VS. Deze zogenoemde angstmeter veerde even op tijdens de regionale bankencrisis van maart, maar daarna keerde de rust snel terug.

Momenteel maken beleggers zich erg weinig zorgen. Een stand van minder dan 15 punten signaleert in ieder geval aardig wat zelfgenoegzaamheid onder beleggers.

Of de relaxte houding van beleggers terecht is, moet blijken. Wel zien we de afgelopen weken dat de technische condities op de beurs, ondanks de sombere economische vooruitzichten, steeds verder verbeteren. De Nasdaq-index bevindt zich sinds begin maart al in een opwaartse trend. Als de S&P 500-index weet aan te sluiten, lijkt er een prima zomersfeertje in aantocht.

Volgende week is het behoorlijk rustig wat betreft de economische cijfers. Het wordt daarmee wellicht een technisch gedreven week, waarbij de markten zich zullen positioneren voor het 'main event': de rentevergaderingen van de Federal Reserve en de ECB, de week erop.

Michael Nabarro, Chartered Market Technician (CMT), Gökhan Erem, ook CMT, zijn onafhankelijke beleggingsspecialisten die beide meer dan 25 jaar werkzaam zijn in de financiële sector. Met gedegen kennis en ruime ervaring bedienen zij professionele en particuliere beleggers aan de hand van hun methodisch onderbouwde, actieve beleggingswijze.

Deze column bevat meningen en bevindingen van de auteurs. De financiële waarden die in dit schrijven genoemd worden kunnen onderdeel uitmaken van de beleggingen van de auteurs als ook van hun relaties.

Deze column is niet bedoeld als advies in enige vorm en dient als niet-gepersonaliseerde informatie over de financiële markten.