- De ontwikkelingen rond artificial intelligence (AI) gaan razendsnel.

- Welke bedrijven straks als winnaars boven komen drijven, is lastig te voorspellen.

- Met een ETF beleg je in een cluster van bedrijven, waardoor je het risico op een verkeerde gok verkleint.

- Lees ook: ChatGPT voorspelt beter hoe aandelen reageren op nieuws dan traditionele modellen, blijkt uit Amerikaans onderzoek – maar AI is niet feilloos.

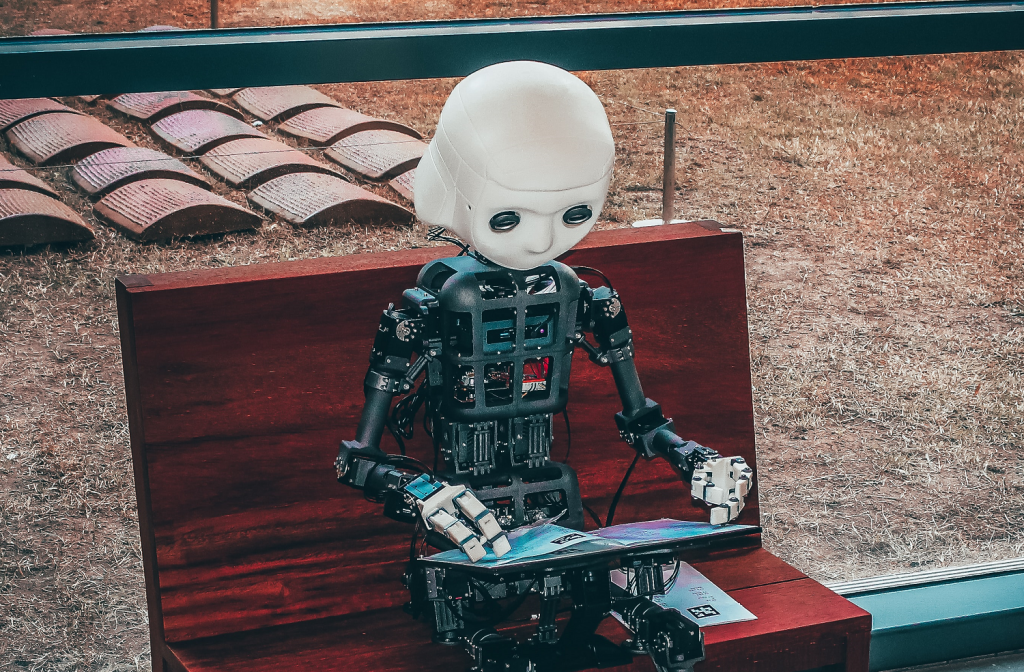

Artificial intelligence (AI) is een technologie waarbij vaardigheden van het menselijk brein worden nagebootst, zoals redeneren, leren of plannen. Er zijn tal van toepassingen mee mogelijk, zoals schaakcomputers, robots, zelfrijdende auto’s of tools met spraakherkenning.

Kunstmatig intelligentie is een wereldwijde hype geworden door de lancering van AI-vraagbaak ChatGPT, het manusje-van-alles dat onder andere vragen kan beantwoorden en teksten kan schrijven (zelfs gedichten en songteksten), samenvatten of vertalen.

Het lijkt nieuw, maar kunstmatige intelligentie is al meer in ons dagelijks leven verweven dan je misschien zou denken. Zo maakt Netflix gebruik van slimme algoritmes als de streamingdienst films aanbeveelt op basis van je kijkgedrag. Maar ook in de industrie wordt allang gebruik gemaakt van AI. Denk bijvoorbeeld aan operatierobots of sensoren die worden gebruikt voor kwaliteitscontroles.

De hype rond ChatGPT heeft wel de interesse van beleggers voor artificial intelligence (AI) aangewakkerd. Vermogensbeheerder UBS deed onlangs de voorspelling dat de markt voor AI-hardware en -diensten tegen 2025 een beurswaarde heeft van omgerekend circa 85 miljard euro. Dat is een ruime verdubbeling ten opzichte van 2020, toen beursgenoteerde AI-bedrijven tezamen nog een waarde hadden van ongeveer 34 miljard euro, volgens een meting van marktonderzoeker IDC en Bloomberg Intelligence.

Lees ook: Artificial intelligence groeit op de beurs uit tot een markt van €85 miljard tegen 2025, zegt vermogensbeheerder UBS

Dit biedt uiteraard kansen voor beleggers. Maar hoe kun je nu het best profiteren van deze trend?

Beleggen in artificial intelligence : losse aandelen of een ETF?

AI is een technologie die nog volop in ontwikkeling is. Hierdoor is het moeilijk, zo niet onmogelijk, om te bepalen wie de uiteindelijke winnaars worden.

Een slimme manier om te voorkomen dat je verkeerde beleggingskeuzes maakt, is door te beleggen in een ETF: een beleggingsfonds dat belegt in een mandje van verschillende aandelen. Je bent dan niet afhankelijk van het rendement van één aandeel, maar spreidt je kansen en risico’s.

Een ander voordeel van een ETF is dat de kosten relatief laag zijn, omdat je niet alle losse aandelen afzonderlijk hoeft te kopen. Met één order beleg je in een mandje van tientallen verschillende aandelen.

We nemen drie populaire AI-ETF’s onder de loep:

- WisdomTree Artificial Intelligence UCITS ETF (met ISIN-code IE00BDVPNG13)

- Amundi Stoxx Global Artificial Int UCITS ETF (ISIN-code LU1861132840

- Global X Robotics & Artificial Intelligence UCITS ETF (ISIN-code IE00BLCHJB90)

Wat zijn de karakteristieken? En waarin verschillen deze fondsen van elkaar?

Waarin beleggen de AI-ETF’s?

De drie bovengenoemde ETF’s beleggen in de hele keten, van softwarebedrijven die AI-modellen ontwerpen tot toeleveranciers, zoals chipfabrikanten, dataleveranciers en leveranciers van clouddiensten. Daar valt wat voor te zeggen. We weten nog niet welke bedrijven straks het speelveld zullen domineren, maar wie het ook wordt: elk bedrijf heeft bijvoorbeeld computerchips en sterke processoren nodig.

Wisdom Tree onderscheidt drie categorieën, met elk een andere weging. 10 procent van de portefeuille wordt belegd in zogeheten ‘enhancers’: toeleveranciers, waarbij de AI-markt geen kernactiviteit is. Denk bijvoorbeeld aan bedrijven die computerhardware leveren.

De tweede categorie, met een veel forsere weging van 40 procent, zijn de ‘enablers’. Dat zijn bedrijven die belangrijke bouwstenen leveren voor kunstmatige intelligentie, zoals geavanceerde machines, halfgeleiders of databases die worden gebruikt voor machine learning.

De belangrijkste categorie, waar de helft van het fondsvermogen in zit, zijn de ‘engagers’: bedrijven die zich in hun business model volledig richten op AI-technologie.

De Global X Robotics & Artificial Intelligence UCITS ETF trekt, zoals de naam al suggereert, het thema wat breder dan alleen AI. Dit fonds belegt ook in roboticabedrijven, zoals fabrikanten van operatierobots en zelfrijdende voertuigen.

Over gebrek aan spreiding hoef je je bij deze ETF’s weinig zorgen te maken. De Global X Robotics & Artificial Intelligence ETF belegt in 49 verschillende bedrijven: bijna dubbel zoveel als de AEX-index. Het fonds van Wisdom Tree heeft 62 verschillende aandelen in portefeuille en de ETF van Amundi maar liefst 293 stuks.

Qua regionale spreiding zitten de fondsen van Wisdon Tree en Amundi dicht bij elkaar: bijna twee derde van het fondsvermogen zit in Amerikaanse aandelen, 20 tot 25 procent in Azië (met name Japan) en de rest in Europa.

In de Global X Robotics & Artificial Intelligence ETF is de weging van Noord-Amerikaanse aandelen iets lager (47 procent), ten gunste van Japan (33 procent) en Europa (17 procent).

Wat levert het op?

AI heeft alles in zich om een disruptieve technologie te worden die alle sectoren en de arbeidsmarkt raakt, zoals ook gebeurde met de opmars van internet aan het begin van deze eeuw.

AI kan bijvoorbeeld helpen om bedrijfsprocessen efficiënter te maken. Of om betere beslissingen te nemen, omdat grote hoeveelheden data in hoog tempo kunnen worden geanalyseerd.

Een mooi voorbeeld is de gezondheidszorg. Een oncoloog kan op basis van grote hoeveelheden gegevens over patiënten een inschatting maken welke chemokuur voor een patiënt de meeste slagingskans heeft, of AI gebruiken om op een longfoto een tumor in een pril stadium te ontdekken.

Het is dus een groeimarkt. Dat zien we ook terug in de rendementen van de drie bekeken ETF’s. Hoge dubbelcijferige jaarrendementen, van soms meer dan 40 procent, zijn geen uitzondering. Maar diepe dalen, van eveneens tientallen procenten, komen ook voor.

Wat zijn de kosten?

Een van de belangrijkste selectiecriteria als je gaat beleggen zijn de kosten. Deze gaan immers rechtstreeks ten koste van je rendement.

Een veel gebruikte maatstaf om de kosten van beursgenoteerde EFT’s te vergelijken is de total expense ratio (TER). Dit zijn de kosten die de ETF jaarlijks inhoudt voor geleverde diensten, zoals het aan- en verkopen van aandelen en het beheer van de portefeuille.

De ETF van Amundi is het goedkoopst: deze brengt 0,35 procent per jaar in rekening. Het fonds Wisdom Tree zit daar dicht bij in de buurt, met een TER van 0,4 procent. De ETF van Global X is het duurst: 0,69 procent per jaar.

Wat zijn de risico's?

Zoals gezegd is AI nog volop in ontwikkeling. Het is nog onzeker welke kant deze markt opgaat en wie de winnaars en verliezers worden. Dat maakt het gecompliceerder dan een belegging in een volwassen markt. Een ander risico is dat veranderingen in wet- en regelgeving het speelveld kunnen veranderen.

Je moet er bij aandelen in een groeimarkt ook rekening mee houden dat een deel van de verwachtingen al is ingeprijsd. Maakt een bedrijf de mooie beloften niet waar, dan kan de koers een behoorlijke duikeling maken.

Ook is er een risico dat groeiaandelen onder druk komen te staan, als in de brede markt een verschuiving plaatsvindt van groei- naar waarde-aandelen. Omgekeerd kun je weer profiteren bij een verschuiving van waarde-aandelen naar groeiaandelen.

Verder moet je je realiseren dat je met een sector-ETF per definitie kwetsbaarder bent dan wanneer je belegt in een ETF die een brede aandelenindex volgt, zoals de S&P 500-index.

Kies je voor een ETF die in dollars noteert, dan loop je ook een valutarisico.

Wat is verstandig?

Als je verwacht dat de markt voor AI nog flink gaat groeien, zou je een ETF kunnen overwegen die zich op deze markt richt. Je hebt dan meer spreiding dan wanneer je in individuele aandelen zou beleggen, en loopt dus minder risico, mocht een van die bedrijven in waar weer terecht komen.

Van de drie ETF's die we onder de loep hebben genomen, biedt die van Amundi de grootste spreiding tegen de laagste prijs. Wil je het wat breder trekken en ook in robotica beleggen, dan is de ETF van Global X een goede keuze, maar deze is wel wat duurder.

Welke je ook kiest, bedenk wel dat een sector- of themafonds meer risico met zich mee dan een belegging in een breed gespreide index, zoals de MSCI World-index of de S&P 500. Houd daarom je blootstelling aan zo’n ETF beperkt.

Tot slot zou je er ook voor kunnen kiezen om te beleggen in een ETF in een sector die kan profiteren van de toepassing van AI, zoals de gezondheids- of automotive sector. Je belegt dan indirect van deze trend. In dit artikel kun je meer lezen over beleggen in ETF's of actief beheerde beleggingsfondsen in de zorgsector.

Lees meer over AI en ETF's:

- Baas van Google DeepMind voorspelt dat artificial intelligence binnen enkele jaren net zo slim is als de mens

- Wat is ChatGPT, en moeten we bang zijn voor AI-chatbots?

- Artificial intelligence groeit op de beurs uit tot een markt van €85 miljard tegen 2025, zegt vermogensbeheerder UBS

- Beleggen in de chipsector met een ETF: dit zijn de kansen en risico’s