De coronacrisis leidt tot een zware recessie, maar de beurs gaat alweer crescendo.

Veel beleggers vragen zich af of ze moeten meegaan met de huidige rally van aandelen.

Vermogensbeheerder Schroders geeft praktische tips over psychologische valkuilen als je tijdens een crisis belegt.

Beleggen in crisistijd is niet eenvoudig. En de coronacrisis stelt aandelenbeleggers helemaal voor grote onzekerheden. Vermogensbeheerder Schroders herinnert beleggers aan een paar vuistregels die aardig van pas kunnen komen.

De coronapandemie heeft geleid tot een forse economische inzinking die nog geruime tijd zal naijlen. Macro-economische voorspellingen van onder meer het IMF en de Oeso stellen eensgezind dat de wereldeconomie tot zeker einde 2021 nodig heeft om bij te komen van de coronaklap.

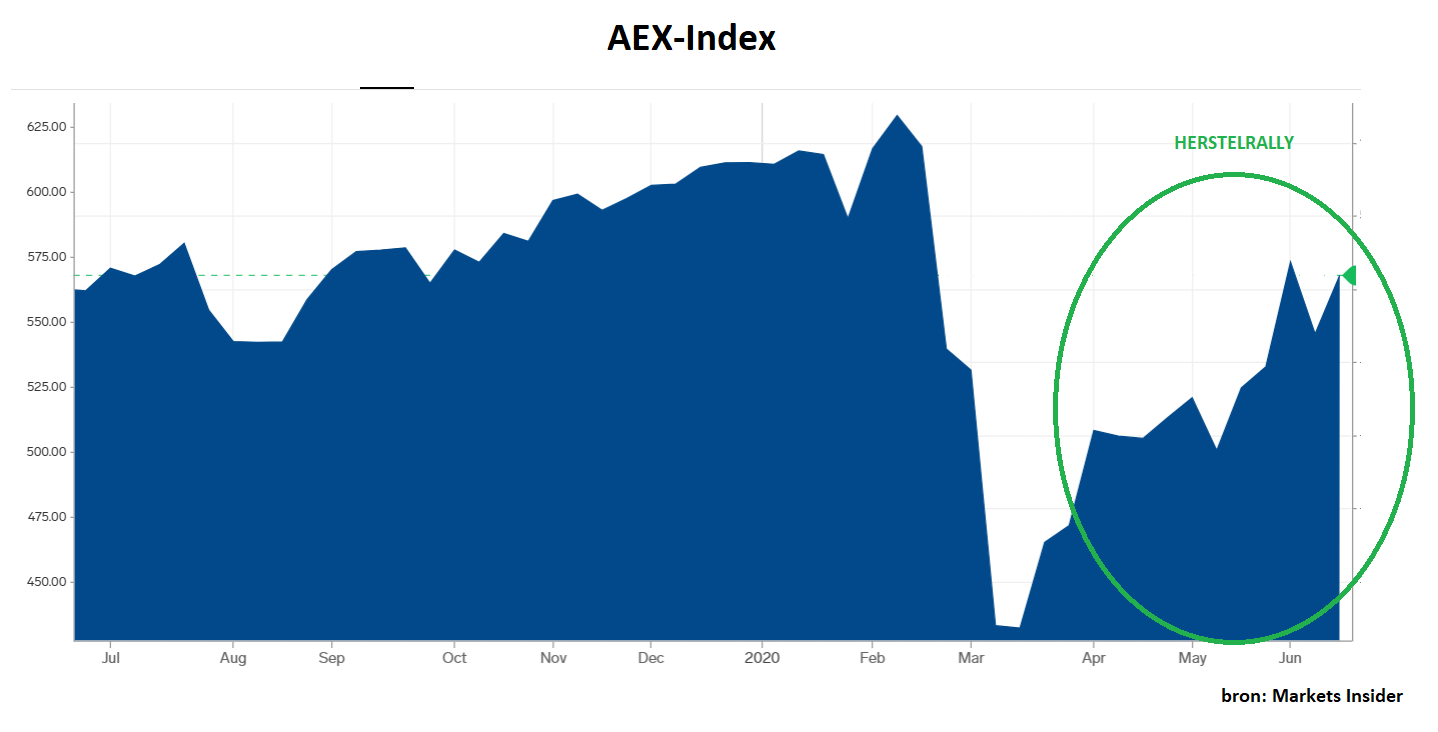

Op de beurs is een spoedig economisch herstel echter al volledig ingeprijsd met een indrukwekkende herstelrally van aandelenmarkten sinds medio maart.

Op de Amsterdamse beurs ziet het plaatje voor de AEX-index er als volgt uit:

Psychologische valkuilen voor beleggers

Voor veel beleggers is er een groot dilemma: moet je meegaan met het recente beursherstel of juist wachten op een mogelijke nieuwe beursdip?

Enkele beleggingsexperts van vermogensbeheerder Schroders geven in een deze week verschenen column vuistregels voor beleggers in tijden van crisis.

Om te beginnen waarschuwen de specialisten van Schroders voor 'valse oplevingen' in tijden van crisis. Uit een analyse van dertien perioden waarin de Amerikaanse Dow Jones-index meer dan 25 procent daalde, blijkt dat er in elf gevallen forse tussentijdse oplevingen plaatsvonden.

"Een van de pijnlijkste oplevingen vond plaats tijdens de Grote Depressie", schrijven de experts van Schroders. "Tussen november 1929 en april 1930 steeg de Dow Jones 48 procent, om kort daarna 30 procent te kelderen en vervolgens nog eens 80 procent weg te zakken."

In tijden van crisis heb je als aandelenbelegger wellicht de neiging om te focussen op de korte termijn. Maar het is volgens de beursexperts van Schroders verstandig om vast te houden aan het doel dat je hebt gesteld toen je voor een bepaalde belegging koos.

Heb je een langetermijnhorizon van tien of twintig jaar, dan ga je heel anders kijken naar de markt dan als je erin zit om op kortere termijn rendement te boeken.

De beursexperts van Schroders noemen verder nog specifiek drie psychologische valkuilen die in tijden van crisis een extra hobbel kunnen vormen om rationele afwegingen te maken.

- Endowment effect: dit is de neiging om een hogere waarde toe te kennen aan iets wat je bezit, ongeacht de marktwaarde: ik vind mijn huis of schilderij zeker X waard. Voor aandelen geldt dit net zo goed, en dat kan het bijvoorbeeld lastig maken om bij een forse koersdaling te accepteren dat je een bepaald verlies boekt.

- Status quo bias: soms willen beleggers dingen laten zoals ze zijn, omdat ze bang zijn spijt te krijgen als ze met een beslissing voor een andere aanpak verkeerd zitten.

- Referentie-effect: beleggers hebben de neiging om terug te vallen op de aanvankelijke onderbouwing om voor bepaalde beleggingen te kiezen. Vaak verzuimen ze om nieuwe informatie te gebruiken om hun rendementsverwachtingen aan te passen.