- De AEX-index maakt al twee weken een pas op de plaats en kan wellicht eindelijk de ‘all-time highs’ van het jaar 2000 doorbreken.

- Op de beurs spelen momenteel tegengestelde krachten die in het tweede kwartaal kunnen zorgen voor sterkere beweeglijkheid.

- Beursexperts Michael Nabarro en Gökhan Erem bespreken de kansen en risico’s voor de AEX-index.

ANALYSE – Het slot van deze beursweek gaf een positieve indruk op aandelenbeurzen. De sterke afsluiting doorbrak een recente trend van zwakkere koersprestaties op Wall Street als gevolg van de toch wel zorgwekkende derde coronagolf die over de wereld gaat.

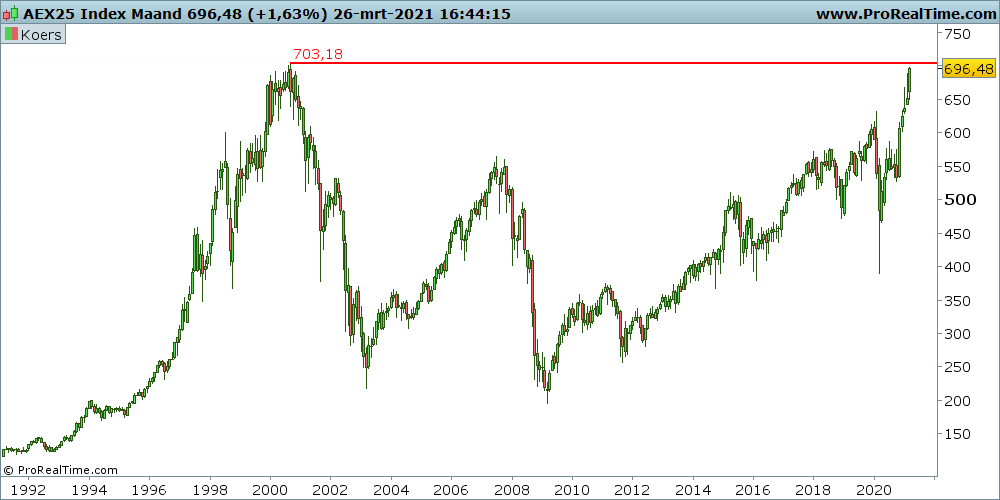

Intussen is ook onze eigen AEX-index op een interessant kruispunt beland, met een slotstand van 696,62 punten op vrijdag. De AEX maakt al twee weken een surplace en kan wellicht eindelijk de all-time high van net boven de 700 punten doorbreken.

In het tweede deel van deze column gaan we daar gedetailleerd op in. Eerst kijken we naar het bredere plaatje op de beurs.

Vaccineren blijft het toverwoord en de hoop op een snelle heropening van de economie is nog steeds springlevend, met alle positieve gevolgen op de korte termijn van dien.

De Europese beurzen worden zoals verwacht extra geholpen door zalvende worden van de Europese Centrale Bank eerder deze maand. Zo gaf voorzitter Christine Lagarde van de ECB aan dat ze de inflatie tijdelijk wat minder belangrijk vindt en de komende drie maanden "aanzienlijk" meer staats- en bedrijfsobligaties gaat opkopen in vergelijking met eerder dit jaar. Dit om het risico van snel stijgende rentes te drukken, want dat vindt ze belangrijker dan de inflatie.

Op kapitaalmarkten zijn rentes sinds de zomer van 2020 flink gestegen, al is dit in de VS een stuk sneller gegaan dan in Europa vanwege het enorme steunpakket van de nieuwe president Joe Biden.

Hoe dan ook: met de huidige hoge mondiale schuldniveaus en de aanwezigheid van veel zombiebedrijven die alleen dankzij de lage rentes kunnen overleven, is het duidelijk dat snelle rentestijgingen desastreuze gevolgen kunnen hebben.

Kortom, laag houden die rente! Die uitdaging staat aan het begin van het tweede kwartaal op het menu.

Wat brengt het komende kwartaal?

Wij verwachten het komende kwartaal meer beweeglijkheid op de beurs door twee tegengestelde krachten die de meeste beursindices vooralsnog in een wat zijwaartse bandbreedte houden.

Laten we beginnen met de negatieve impulsen. De coronapandemie blijft een onzekere factor, maar als die onder controle komt zal de economie waarschijnlijk een enorme boost krijgen. Hierdoor ligt hogere inflatie op de loer.

Mochten centrale bankiers achter de feiten aanlopen en bij een onverwacht sterke inflatie sneller de rente moeten verhogen, dan vallen een paar belangrijke steunpilaren onder de aandelenmarkten weg en lijkt een correctie onvermijdelijk. Zeker nu de aandelenmarkten naar vele waarderingsmodellen nog nooit zo hoog hebben gestaan.

Echter, het positieve nieuws is natuurlijk dat de economie fors zal kunnen aantrekken en dat bedrijven daar volop van kunnen profiteren. Ze kunnen een flinke inhaalslag maken en dan waarschijnlijk ook positiever over de toekomst worden. Medio april horen we daar meer over, als het seizoen voor de bedrijfscijfers weer begint.

Bovendien zal het optimisme van heropening van de economie voor opluchting kunnen zorgen die overslaat naar nog meer euforie op de beurs. Zeg maar het 'roaring twenties'-gevoel.

Als we één ding inmiddels weten is dat op de beurs naast de fundamenten ook emoties een belangrijke rol spelen. Kortom: ideale omstandigheden voor een actieve belegger die met de juiste keuzes in de juiste sectoren bovengemiddeld kan profiteren. Maar daarover volgende week meer in onze Premium-bijdrage op Business Insider.

De AEX-index: boom or bust

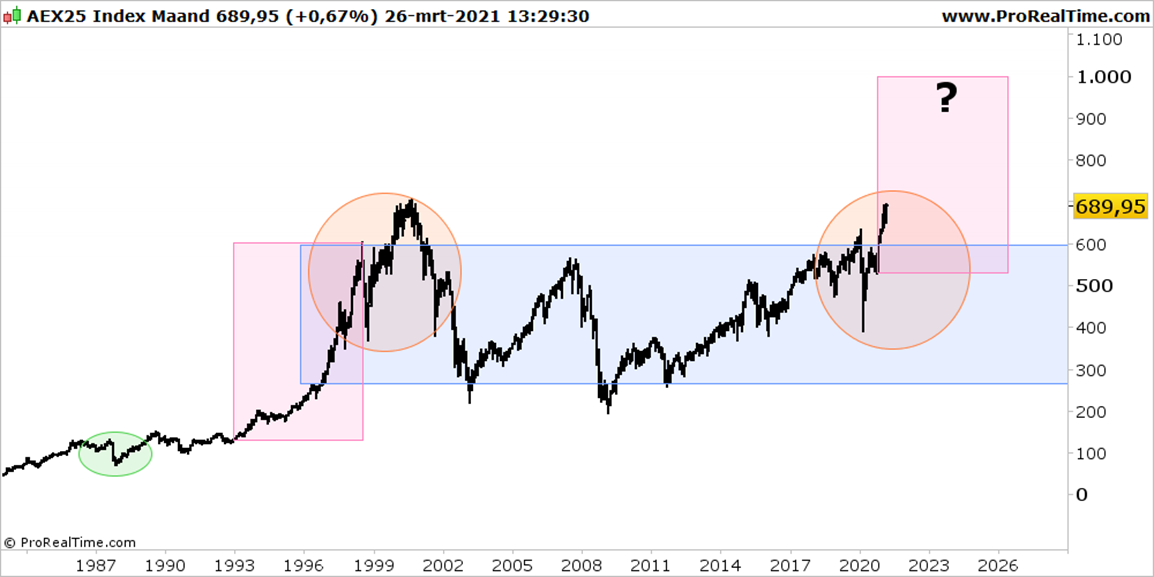

In de grafiek hieronder zie je de ontwikkeling van de AEX-index in de afgelopen 35 jaar.

Het 'dipje' linksonder (groene bol) is de crash van 1987. Black Monday. Wat? Ja echt. Allemaal historie en lang geleden, maar wel leuk.

Wat valt er verder op aan deze grafiek? Als eerste dat de AEX de afgelopen 25 jaar het meest heeft geschommeld tussen 600 en 300 punten. De blauwe balk illustreert dit.

Ogenschijnlijk zitten we nu in een fase van overdrijving, als je vanuit de historische kaders kijkt: een all-time high voelt altijd als hoog aan. Totdat de koersen weer hoger staan en de oude koersniveaus als laag aanvoelen. Hoog is dus een relatief begrip.

Ten tweede, wijzen we op de cirkelvormige oranje arceringen. We hebben eind jaren negentig een markt meegemaakt die lijkt op de huidige situatie. Het herstel dat optrad na de Azië-crisis van 1997 en het LTCM-debacle van 1998 is namelijk in een soortgelijk tempo als nu verlopen.

Die fase van het einde van de jaren negentig werd de dotcombubbel genoemd. De AEX-index knalde toen naar de 700 punten, maar dat was het dan. Tot nu, ruim twee decennia later.

Het is niet gezegd dat er nu hetzelfde gebeurt als na het jaar 2000, toen de AEX een flinke stap terug deed. Dit even voor de duidelijkheid. Heel interessant is namelijk de aanloop naar het slot van de jaren 90: de roze fase in de grafiek hierboven vanaf 1994.

Een jonge Erem werkte destijds bij ABN Amro op de dealingroom en een iets oudere Nabarro handelde in grondstoffen en valuta. Overal hoorden wij toen sputterende oudjes van boven de dertig die refererend aan de crash van 1987 de stijging onhoudbaar en onrealistisch benoemden. Toen is ook de term irrational exuberance ontstaan.

We weten dus dat een markt die al flink is gestegen, nog verder kan doorschieten. Dus als we de coronapandemie de baas worden, tja, gaan we dan naar de 1.000 punten met de AEX? Even voor de goede orde: de samenstelling van zowel de AEX als de Amerikaanse indices is natuurlijk in de loop der jaren tussentijds aangepast en vrij bepalend geweest voor de grote verschillen.

Maar als je de grafieken van Amerikaanse indices bekijkt op deze schaal is dat best goed te doen. Daar werden de eerdere all-time highs in 2015/16 reeds geslecht en koerst de brede S&P 500-index 100 procent boven dat niveau. De Nasdaq Compositie voor technologie gerelateerde aandelen staat zelfs 200 procent hoger. Een dergelijke beweging zou voor de AEX koersen tussen 1.500 en 2.000 punten opleveren.

Of heb je hoogtevrees? Het is boom or bust.

Deze column is op geen enkele wijze bedoeld als individueel advies tot het doen van beleggingen.

Michael Nabarro, Chartered Market Technician (CMT), Gökhan Erem, ook CMT, zijn onafhankelijke beleggingsspecialisten die beide langer dan 25 jaar werkzaam zijn in de financiële sector. Gedurende hun loopbaan zijn zij vooral betrokken bij het begeleiden van particuliere en professionele relaties met een actieve beleggingsstijl.