- Aandelenmarkten blijven opperbest gestemd en lijken zich vooral op te trekken aan positieve technische signalen.

- Opvallend is dat dit deze week geen ondersteuning kreeg vanuit de obligatiemarkt, want rentes zijn gestegen.

- Beursexperts Michael Nabarro en Gökhan Erem praten je bij over de meest recente ontwikkelingen op de financiële markten.

ANALYSE – Aandelenmarkten hebben een prima week achter de rug, ondanks de perikelen bij regionale Amerikaanse banken en een dreigende recessie. Wel blijft het gesteggel over het schuldenplafond van de Amerikaanse overheid voor onzekerheid zorgen.

Gedurende een groot deel van de week richten financiële markten zich op signalen dat er toch een akkoord komt over het verhogen van de schuldenlimiet. Vrijdag eindigde echter chaotisch, toen Republikeinse onderhandelaars wegliepen, omdat ze vonden dat er te weinig vooruitgang werd geboekt. Enkele uren later zaten de partijen echter weer aan tafel.

In de VS sloten de beurzen vrijdag licht lager en beleggers zullen ook volgende week scherp blijven letten op de ontwikkelingen rond het Amerikaanse schuldenplafond, nu de eerste deadline van 1 juni snel nadert.

Wat betreft het bredere plaatje op de beurs kun je intussen niet om de uitstekende prestaties van de (grote) technologie gerelateerde namen heen. Een handjevol bedrijven – waaronder Nvdia, Meta, Amazon, Alphabet, Apple en Microsoft – trekt de gehele kar.

Daar zijn verschillende onderbouwingen voor, zoals de vraag naar aandelen van kwalitatief sterke bedrijven met sterke kasstromen en ondernemingen die relatief goed bestand zijn tegen een recessie. Recentelijk is daar de hype rond artificial intelligence (AI) bijgekomen en dat zorgt voor extra fantasie.

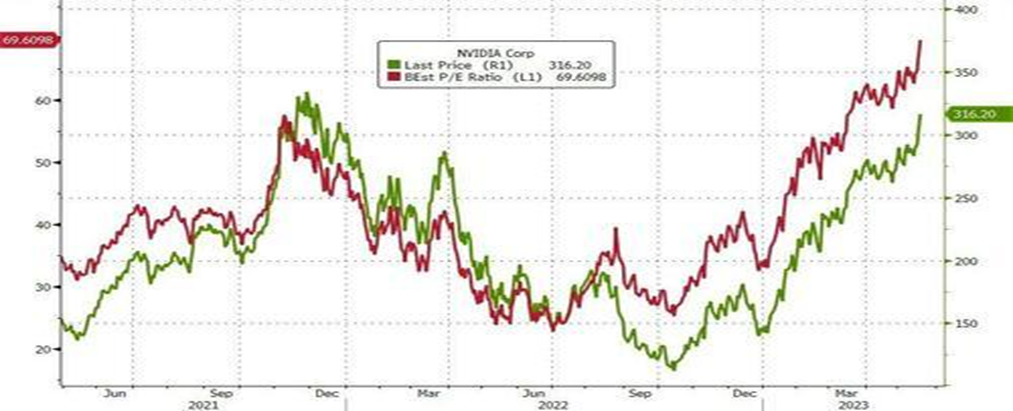

Hieronder zie je de koersgrafiek van Nvidia, een maker van grafische kaarten. De hardware van Nvidia is momenteel zeer in trek bij AI-bedrijven die werken met grote databestanden om AI-programma's op te laten draaien. Komende week komt Nvidia met de cijfers over het eerste kwartaal van dit jaar, dus daar zal zeker op gelet worden.

De koers van Nvidia (groene lijn) is in de grafiek hieronder gecombineerd met de verwachte koers-winstverhouding voor de komende 12 maanden (rode lijn). Beleggers betalen momenteel bijna 70 keer de winst en dat weerspiegelt enigszins de gekte in deze hoek van de markt.

Zonder veel duidelijkheid over de toekomstige kasstromen die de revolutie rond kunstmatige intelligentie teweeg zal brengen, zijn de waarderingen fors opgelopen. Enige voorzichtigheid lijkt dus op zijn plaats.

In de grafiek hieronder zie je hoe de relatieve koersprestatie van de Amerikaanse technologiesector is ten opzichte van de brede S&P 500-index. Sinds 2006 is het verschil in performance niet zo groot geweest als nu.

Nu is de “outperformance” van technologie niet nieuw, gelet op de snelle technologische ontwikkelingen in de wereld, waarbij oudere industrieën het soms lastig hebben en zichzelf enigszins opnieuw moeten uitvinden. In de afgelopen vijf jaar is bovendien de dominantie van Big Tech sterker dan ooit.

Maar of je als belegger op dit moment de hoofdprijs wilt betalen, is een andere vraag. Helemaal als je beziet dat de versnelling vanuit de techsector begin dit jaar is gestart, terwijl de rente ook is opgelopen. Deze trein is al een tijdje geleden vertrokken en dus zijn aandelen in deze hoek niet goedkoop. Evengoed is het momentum sterk.

Centrale bankiers blijven standvastig en zetten rentes hoger

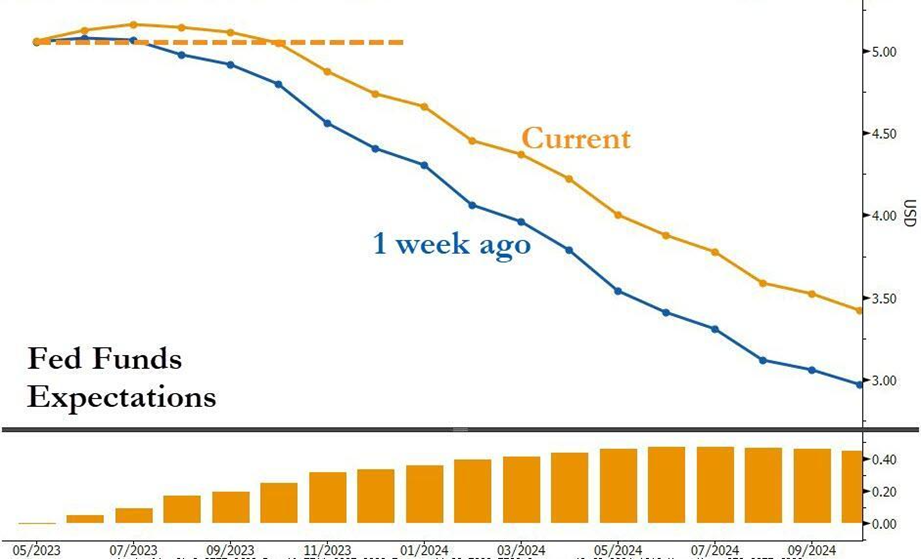

Verschillende vertegenwoordigers van de Amerikaanse centrale bank lieten recent doorschemeren dat de inflatie nog steeds een grote zorg is. Wellicht is een pauze bij verdere verhogingen van de beleidsrente de juiste keuze, zoals voorzitter Jerome Powell van de Federal Reserve vrijdag aangaf. Maar over een verlaging van de beleidsrente wil men zich nog niet uitlaten.

In de onderstaande grafiek zie je dan ook dat de marktverwachtingen voor de ontwikkeling van Amerikaanse beleidsrente naar boven zijn bijgesteld.

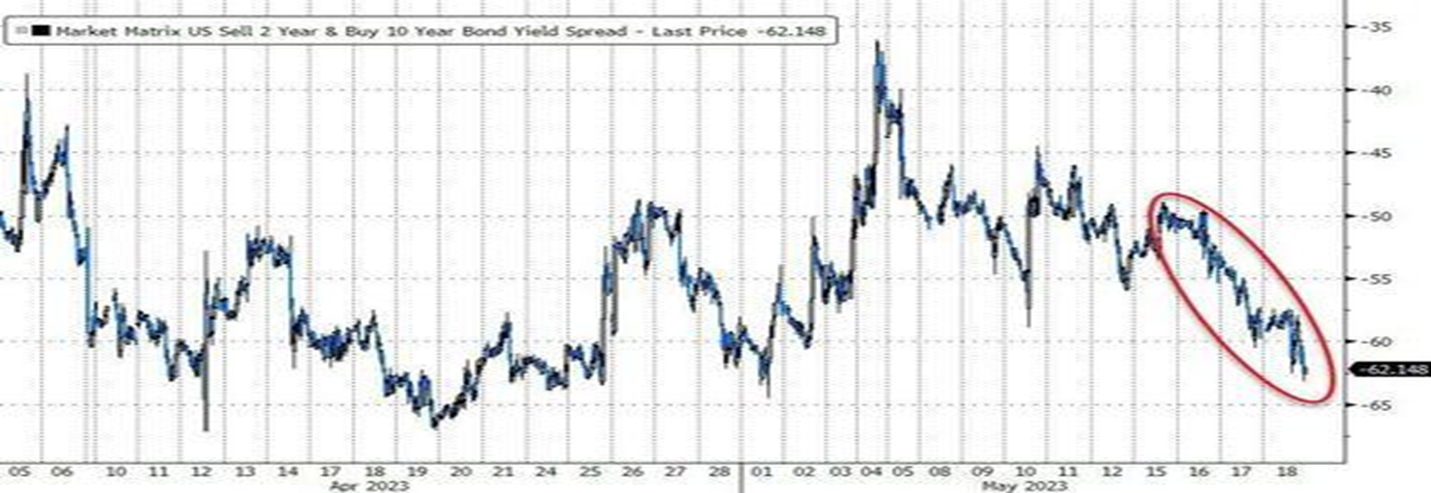

Verder zie je in de grafiek hieronder dat het negatieve verschil tussen de rente op de 2-jarige Amerikaanse staatslening en 10-jaars rente weer groter wordt, waarbij de kortere rente dus fors hoger is dan de langere rente.

De 2-jaarsrente noteert momenteel op 4,28 procent tegen 3,68 procent voor de 10-jaars rente. Zo'n omgekeerde rentecurve houdt een recessiedreiging in, hetgeen niet goed zou zijn voor de te verwachten bedrijfsresultaten, die tot nu toe overigens goed zijn.

Deze signalen vanuit de rentemarkt rijmen fundamenteel niet met het opgewekte sentiment op aandelenbeurzen van dit moment, maar tegelijk zijn er technisch sterke onderbouwingen voor de recente beweging op de aandelenmarkt.

Aandelenmarkt: positieve technische signalen

Was het vorige week nog zo dat stijgende obligatiekoersen (en daarmee dalende marktrentes) positief correleerden met stijgende aandelenkoersen, dan is dat deze week omgekeerd. Marktrentes zijn namelijk gestegen (en obligatiekoersen gedaald), terwijl aandelen ook zijn opgelopen.

Zo is de S&P 500-index aan het eind van de week doorgedrongen in de zone van 4.200 tot 4.300 punten, waar de laatste retracement-niveaus zich bevinden. Wel sloot de index vrijdag net onder de 4.200 punten.

De opwaartse cross van begin dit jaar, waarbij het 50-daags voortschrijdend koersgemiddelde (groene lijn) boven het 200-daags gemiddelde (rode lijn) is gekropen, heeft navolging gekregen door een toenemend momentum en zorgt voor haast bij kopers.

Werden vorige week aandelen met een groeikarakter gezocht, deze week kwamen daar ook aandelen met een waarde-karakter bij. Dit terwijl de rentes oplopen.

Voor grote technologiefondsen die in beide categorieën kunnen meedoen en regelmatig in de discussie rond artificial intelligence worden genoemd, geeft dit extra kracht en dat is te zien in de onderstaande grafiek van de NASDAQ 100-index.

De bewegingen in de S&P 500-index en de NASDAQ 100-grafiek zijn vergelijkbaar, waarbij de NASDAQ grotere stappen neemt en vooruitloopt. Winstbejag (FOMO), voldoende cash en de verwachting dat het allemaal wel mee zal vallen deze zomer, maken dat het momentum toeneemt, linksom of rechtsom.

Nu is het niet verstandig om tegen deze bewegingen in te gaan. Dit vanuit de go-with-the-flow gedachte, die vaak een verstandige keuze biedt.

Evengoed, als je nog niet belegd bent is het ook niet per se het beste moment om in reactie op dit alles haast te maken, gezien de bleke economische vooruitzichten en de reeds opgelopen waarderingen van aandelen.

Tot slot, als antwoord op de vraag in onze bijdrage van vorige week, waarin we ons afvroegen wie gelijk krijgt, de markt of de Fed, kunnen we stellen: de markt heeft gelijk, zolang de Fed het maar niet hoeft toe te geven.

Michael Nabarro, Chartered Market Technician (CMT), Gökhan Erem, ook CMT, zijn onafhankelijke beleggingsspecialisten die beide meer dan 25 jaar werkzaam zijn in de financiële sector. Met gedegen kennis en ruime ervaring bedienen zij professionele en particuliere beleggers aan de hand van hun methodisch onderbouwde, actieve beleggingswijze.

Deze column bevat meningen en bevindingen van de auteurs. De financiële waarden die in dit schrijven genoemd worden kunnen onderdeel uitmaken van de beleggingen van de auteurs als ook van hun relaties.

Deze column is niet bedoeld als advies in enige vorm en dient als niet-gepersonaliseerde informatie over de financiële markten.