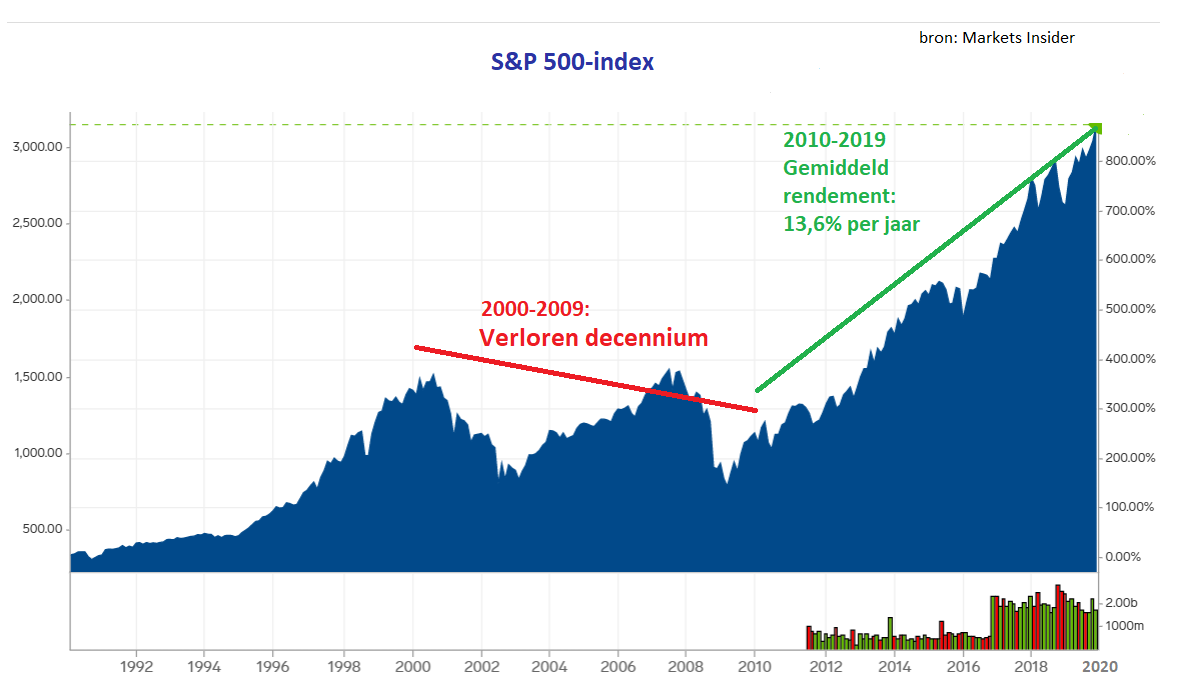

ANALYSE – Aandelenmarkten hebben een prachtig decennium achter de rug. De bekende S&P 500-index voor Amerikaanse aandelen steeg de afgelopen tien jaar met gemiddeld 13,6 procent per jaar. In het eerste decennium van deze eeuw was daarentegen nog sprake van een negatief rendement.

Aardig is eens te kijken naar vijf factoren die dat fraaie rendement van de S&P 500 de afgelopen tien jaar verklaren. Het gaat hierbij om de gemiddelde jaarlijkse groei van de omzet van de S&P-bedrijven (3,9 procent), de jaarlijkse stijging van de winstmarge (3,4 procent), de jaarlijkse inkoop van eigen aandelen (1,4 procent), de jaarlijkse stijging van de waardering (2,2 procent) en jaarlijkse stijging van het dividend (2,1 procent).

Technologiebedrijven in het algemeen en in het bijzonder de zogeheten FAANG-aandelen – Facebook, Amazon, Apple, Netflix en Google (Alphabet) – hebben de omzetgroei én de stijging van de winstmarge van de S&P 500 in de voorbije tien jaar gestuwd. Een soortgelijke bijdrage aan de groei van de omzet en de winstmarge de komende tien jaar lijkt mij onwaarschijnlijk.

De impact van technologiebedrijven op de ontwikkeling van de winstmarge van de S&P 500 is bijna niet te overschatten. Zonder technologiebedrijven zou de operationele marge van de S&P 500 de afgelopen tien jaar onveranderd zijn gebleven.

Rendement Amerikaanse aandelen komende 10 jaar: reken je niet rijk

Om een schatting te maken van het rendement van de S&P 500 de komende tien jaar kun je zelf een prognose maken van de genoemde vijf componenten, om deze vervolgens op te tellen:

Persoonlijk veronderstel ik dat de brede aandelenmarkt niet langer ondergewaardeerd is, maar overgewaardeerd evenmin. Een bijdrage aan het rendement vanwege een hogere waardering veronderstel ik dus niet.

Van een verder oplopende winstmarge ga ik niet uit en voor de omzetgroei ga ik uit van jaarlijks 3 procent, iets lager dan in het afgelopen decennium vanwege de impact vanuit de technologiehoek.

De bijdrage aan het rendement van de inkoop van eigen aandelen (1,4 procent) en dividend (2,1 procent) veronderstel ik onveranderd.

Voor het komende decennium veronderstel ik daarmee tezamen een rendement van circa 6,5 procent per jaar. Dat is duidelijk meer dan wat wat obligaties naar verwachting opleveren, maar vermoedelijk ook een stuk minder dan waar menig belegger op lijkt te rekenen.

Hendrik Oude Nijhuis heeft zich jarenlang verdiept in de strategieën van ‘s werelds beste beleggers. Zijn bestseller over Warren Buffett is gratis beschikbaar. Deze column is niet bedoeld als individueel advies tot het doen van beleggingen.