Beleggers in aandelen laten zich leiden door de ongekende steunpakketten van overheden.

Aandelenkoersen stijgen, terwijl de bedrijfswinsten inzakken als gevolg van de coronapandemie.

Het bedrijfscijferseizoen dat in juli start wordt extreem belangrijk.

Het optimisme op de beurs wordt getest, als bedrijven zich uitspreken over het vervolg van de coronacrisis, aldus beursexperts Michael Nabarro en Gökhan Erem van TradeIdee.

ANALYSE – Beurzen hebben al een vaccin. Tenminste daar lijkt het wel op. Afgelopen week waren aandelenmarkten gedurende de 4-voudige expiratie van contracten op derivatenmarkten terughoudend, maar ze hebben ze er in de aanloop naar het nieuwe kwartaal direct weer zin in.

Het vaccin voor de aandelenmarkten bestaat voornamelijk uit de enorme fiscale en monetaire steunpakketten van overheden. Zij hebben inmiddels grofweg 18.000 miljard dollar ingezet om de wereldeconomie te ondersteunen, zo schatten analisten van Bank of America. Voor je beeldvorming: dat is nagenoeg 20 procent van de omvang van de wereldeconomie.

Bovendien staat de deur open voor nog meer stimulering. Hoeveel meer, vragen we ons soms af. En als je iets langer nadenkt, begin je soms te vrezen voor de onbekende omvang van het op te vullen gat.

Naast de versoepeling van coronamaatregelen waar veel landen mee bezig zijn, werden aandelenbeurzen afgelopen dinsdag geholpen door meevallende macro-economische cijfers uit Europa en sussende woorden van de economisch adviseur van president Trump over de handelsverhoudingen met China.

Beleggers zien aandelen (en goud) als de enige manier om rendement te halen

Naast het dagelijkse nieuws zijn er ook meer structurele ontwikkelingen die beleggers voor aandelen doen kiezen. Van de lage rentes op spaargeld en obligaties wordt niemand blij. Het is, als je rekening houdt met de inflatie, gewoon netto inleveren.

Bij grondstoffen is het wat gecompliceerder vanwege de enorme diversiteit op deze markt. Maar de prijs van bijvoorbeeld olie lijkt een glazen plafond te hebben, want zodra de prijzen stijgen worden de kranen van Amerikaanse schalieolieproducenten weer opengedraaid, wat voor extra aanbod zorgt dat prijsstijgingen weer afremt. En goud, waar wij overigens positief over zijn, noteert nabij recordstanden.

Door de lage rentes hebben we te maken met zogenoemde vermogensinflatie. Wat gewoon wil zeggen dat bij gebrek aan beter veel beleggingscategorieën op bovengemiddeld hoge niveaus noteren (there is no alternative).

Er worden dus flinke zeepbellen geblazen, maar die kunnen soms lang aanhouden vanwege de angst om een beursrally te missen (fear of missing out).

En ingaan tegen marktbewegingen die door het goedkoopgeldbeleid van centrale banken worden aangemoedigd, is de afgelopen jaren geen succesvolle strategie gebleken.

Aandelen zijn allesbehalve goedkoop

Het gevolg is wel dat de imposante beursrally ervoor zorgt dat aandelen relatief aan de prijs zijn. Dat komt omdat momenteel de bedrijfswinsten naar beneden worden bijgesteld vanwege de impact van de coronacrisis en de koersen toch blijven stijgen.

De lage rente biedt een goede verklaring voor hogere waarderingen: toekomstige winsten mogen tegen een lagere rente worden verdisconteerd.

Maar de verwachte druk op de bedrijfswinsten zit veel fundamentele analisten aardig dwars. Normaal gesproken is er een positieve correlatie tussen de bedrijfswinsten en de aandelenkoersen en dat is nu juist omgekeerd. Onze collega Cees Smit bij TradeIdee heeft hier recent ook over geschreven en toont een aantal sprekende grafieken.

Het komende halfjaarcijferseizoen dat in juli van start gaat, wordt dan ook erg belangrijk. Veel beursgenoteerde bedrijven hebben vanwege de onzekerheden van de coronacrisis geen verwachtingen afgegeven, maar wel gewaarschuwd dat het tweede kwartaal van dit jaar beroerd zou worden.

Beurzen lopen graag vooruit op de verwachtingen omtrent de nabije toekomst. Mochten bedrijven optimistischer worden, dan zou dat duidelijk helpen. Echter, indien topbestuurders opnieuw een flinke slag om de arm houden, zal dat het huidige optimisme behoorlijk kunnen dempen.

Immers, als de koersen alleen maar stijgen door de enorme kapitaalinjecties van overheden, dan schaatsen we op dun ijs.

Wij gaan er vooralsnog vanuit dat centrale banken niet eindeloos geld kunnen blijven bijdrukken! Of kan je resistent worden voor kapitaalinjecties?

S&P-500 index: lagere top onder druk

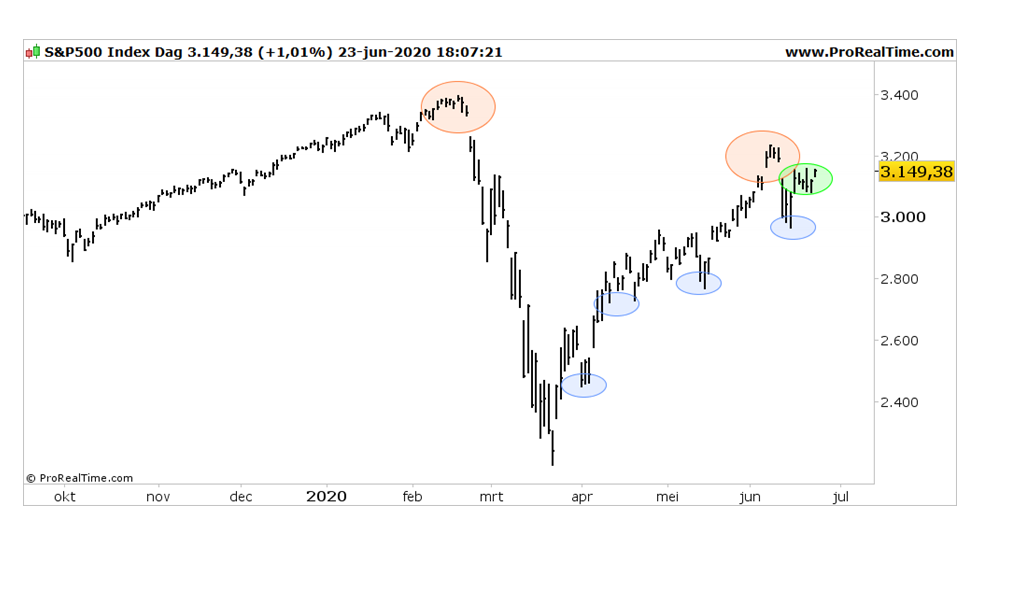

We nemen ter illustratie van bovenstaand verhaal de brede, Amerikaanse S&P 500-index erbij.

De afgelopen weken is een lagere top gezet na die van februari. De rode ellipsen geven deze twee momenten weer.

Daaronder is een groene ellips die de grote expiratie van contracten op derivatenmarkten van vorige week uitlicht. Je ziet daarin dat de koersen dag na dag ietsje omlaag zijn gegaan en daarmee een volgende lagere top hebben gemaakt.

Deze lagere top wordt momenteel aangevallen, na de positieve uitleg gebeurtenissen aan het begin van deze week. En natuurlijk ook op basis van het feit dat het optimisme van beleggers tot nog toe is beloond en er geen duidelijke aanleiding is om anders te gaan denken.

De vraag is nu of de koersen de cyclus die de blauwe ellipsen in de bovenstaande grafiek weergeven voort kunnen zetten. Oftewel het bereiken van een hogere top na de realisatie van een hogere bodem. Dat kan heel goed, gelet op de beweging die het begin van deze week siert.

Hiermee is echter niet direct gezegd dat dit ook gaat leiden tot koersen die de rode ellipsen overstijgen. Dit spel is nu op de wagen en binnenkort weten we of het meer dan een korte opleving wordt, of onderdeel van de vervolmaking van de eerste lagere top sinds die heugelijke van februari.

Aangezien dit koersbeeld min of meer voor alle belangrijke aandelenindices geldt, is de S&P 500 een nuttige graadmeter om de komende dagen te volgen. We staan op een belangrijk kruispunt, in aanloop naar het komende kwartaal...het moment van de waarheid.

Lees meer beursanalyses op TradeIdee.nl. Deze analyse is niet bedoeld als een advies tot het doen van individuele beleggingen.

Michael Nabarro, Chartered Market Technician (CMT), is onafhankelijk beleggingsspecialist. Sinds 1989 is hij nauw betrokken bij het adviseren van particuliere en professionele relaties met een actieve beleggingsstijl. Lees hier zijn meer gedetailleerde biografie.

Gökhan Erem, ook CMT, is sinds 1995 werkzaam in de financiële sector. Tot 2008 bij instituten en daarna voor eigen rekening bij LeoMont, waar hij zakelijke en particuliere klanten begeleidt. Lees hier zijn meer gedetailleerde bio.

Je kunt Michael en Gökhan ook dagelijks volgen via TradeIdee.nl, waar verschillende deskundige en gerenommeerde beleggingsspecialisten hun beleggingsideeën met je delen.