- Amerikaanse aandelen presteren al 15 jaar beter dan beurzen elders in de wereld. Maar in 2023 kan dat anders zijn.

- Analisten van Bank of America verwachten dat beurzen buiten de de VS het duidelijk beter zullen doen dan Amerikaanse aandelen in 2023.

- De analisten geven 7 redenen waarom beleggers in 2023 de voorkeur moeten geven aan aandelen buiten de VS.

- Lees ook: Beurs klampt zich vast aan hoop op afkoelende inflatie, maar risico op tegenvallende bedrijfswinsten is nog altijd groot

Beurzen in de Verenigde Staten presteren al 15 jaar beter dan aandelenmarkten elders in de wereld. Maar dit jaar kan dat anders zijn, waarschuwen analisten van Bank of America.

Analisten van de bank schrijven in een nieuw rapport dat zij verwachten dat beurzen buiten de VS het in 2023 duidelijk beter zullen doen dan Amerikaanse aandelen.

Wie de afgelopen jaren in de VS belegde, was zonder twijfel beter af. Stel dat je 100 dollar had belegd in Amerikaanse aandelen van maart 2008 tot nu, dan zou dat bedrag zijn aangegroeid tot 288 dollar. Als we dat vergelijken met een belegging van 100 dollar in een breed mandje van niet-Amerikaanse aandelen over dezelfde periode, dan bedraagt de waarde daarvan slechts 94 dollar.

“In 2023 gaan Amerikaanse aandelen echter minder goed presteren dan de rest van de wereld”, schrijft beleggingsstrateeg Michael Hartnett van Bank of America.

De analisten van de bank noemen 7 factoren die in het nadeel werken van de Amerikaanse beurs.

1. De tijd van de negatieve rentes is voorbij

"Amerikaanse groeiaandelen presteerden aanzienlijk beter tijdens de periode van opkoopprogramma's van aandelen en lage rentes. Waardeaandelen buiten de VS presteren beter in een omgeving van hogere rentes", aldus het rapport van Bank of America.

Typische groeiaandelen uit de techsector, waarin de VS uitblinkt, hebben baat bij goedkope financiering voor projecten die pas later in de toekomst winst opleveren. Dergelijke aandelen hebben het zwaarder in een klimaat van stijgende rentes.

Ter illustratie wijzen de analisten er ook op dat het tijdperk van negatieve rentes inmiddels voorbij is. In 2021 waren er wereldwijd nog 18.000 miljard dollar aan obligatieleningen die een negatieve rente hadden. Maar inmiddels zijn negatieve rentes verleden tijd.

2. De heropening van China

De Chinese economie en de Chinese beurs kunnen profiteren van het schrappen van het strenge Covid-beleid. De analisten van Bank of America verwachten dat Chinezen spaargeld dat is opgepot tijdens de coronapandemie, gaan uitgeven. Dat kan de consumentenbestedingen stimuleren en de economische groei aanjagen.

3. De dominantie van techaandelen in de VS

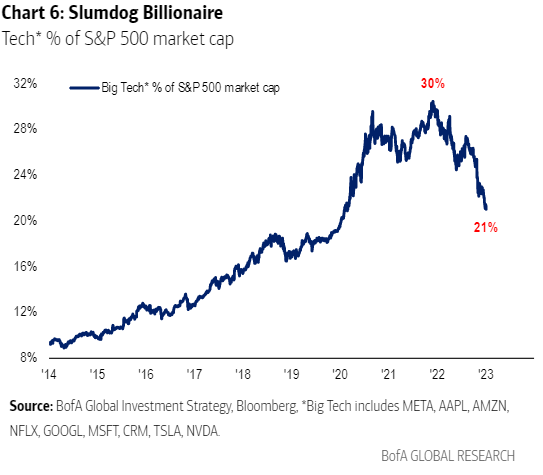

"In het vierde kwartaal van 2022 bestond de waarde van de Amerikaanse beurs voor 30 procent uit techaandelen. In opkomende markten was dat 19 procent, in Japan 13 procent en in Europa 7 procent", schrijven de analisten.

Techaandelen hebben al te maken gekregen met forse afwaarderingen, maar dat proces is volgens de analisten van Bank of America nog gaande. "Dat zal de Amerikaanse aandelen relatief meer pijn doen."

Foto: Bank of America

4. De inkoop van eigen aandelen om de beurskoers op te krikken wordt minder belangrijk

Een belangrijke factor voor de stijging van Amerikaanse aandelen in de afgelopen jaren, is het ruimhartige beleid voor de inkoop van eigen aandelen bij grote Amerikaanse bedrijven. Door eigen aandelen in te kopen en geld terug te sluizen naar beleggers, blijven er minder aandelen over en hoeft de winst dus over minder aandelen te worden verdeeld. Dit leidt tot een hogere winst per aandeel en dat kan beurskoersen stuwen.

"Sinds de financiële crisis van 2008 is er voor 7.500 miljard dollar aan eigen aandelen ingekocht door beursgenoteerde bedrijven in de VS", schrijven de analisten van Bank of America "De recent ingevoerde belasting van 1 procent voor de terugkoop van aandelen en hogere rentes betekenen dat bedrijven minder makkelijk extra schuld gaan maken om aandelen te kunnen inkopen."

5. Lagere energieprijzen negatief voor Amerikaanse olieproducenten

De Verenigde Staten produceren veel olie en kennen flink wat beursgenoteerde oliebedrijven. Die profiteerden in 2022 fors van de stijgende olieprijzen.

"Hogere olieprijzen betekenen dat olie-exporteurs (VS, Saoedi-Arabië) beter presteren. Lagere olieprijzen betekenen dat olie-importeurs (Japan, China, India, Europa) beter presteren", aldus de analisten van Bank of America. Zij zien dit jaar lagere olieprijzen vergeleken met de piekniveaus van de eerste helft van 2022. Dat helpt olie-importerende landen meer dan olie-exporterende landen.

6. Zwakkere dollar

"Dollar zal in 2023 in waarde dalen als geopolitieke spanningen afnemen, binnenlandse politieke spanningen in de VS toenemen en internationale beleggers minder dollars aanhouden", schrijven de analisten van Bank of America.

Hoewel een daling van de Amerikaanse dollar de winst die Amerikaanse bedrijven buiten de VS halen omgerekend in dollars meer waard maakt, zou een zwakkere dollar negatieve gevolgen kunnen hebben als het vertrouwen in 's werelds reservevaluta verloren gaat.

7. Veel beleggingsportefeuilles kennen een sterke overweging van de VS

In 2022 vloeide er per saldo veel meer geld naar Amerikaanse aandelen dan naar Europese aandelen. "Vergelijk de instroom van 160 miljard dollar naar Amerikaanse aandelen met de uitstroom van 107 miljard dollar uit Europese aandelen in 2022", schrijven de analisten van Bank of America.

Zij wijzen erop dat een buitenproportioneel deel van het wereldwijd belegde vermogen naar de VS is gevloeid. Een beperkte kentering van deze trend, waarbij het aandeel van de VS in beleggingsportefeuilles wordt verkleind, zou al kunnen leiden tot een scherpe instroom richting Europese aandelen en uit Amerikaanse aandelen.

Lees meer over de aandelenmarkt:

- Beurs klampt zich vast aan hoop op afkoelende inflatie, maar risico op tegenvallende bedrijfswinsten is nog altijd groot

- Topeconoom David Rosenberg kijkt uit naar 1 ding, voordat hij weer positief wordt over de beurs – intussen kiest hij voor deze 6 beleggingen

- Dit waren de 10 best presterende aandelen van topbelegger Warren Buffett in 2022