De Nederlandse huizenmarkt is booming en bijna elke woningzoeker heeft het moeilijk. Maar starters hebben het extra zwaar. Zij komen bekende en minder bekende struikelblokken tegen.

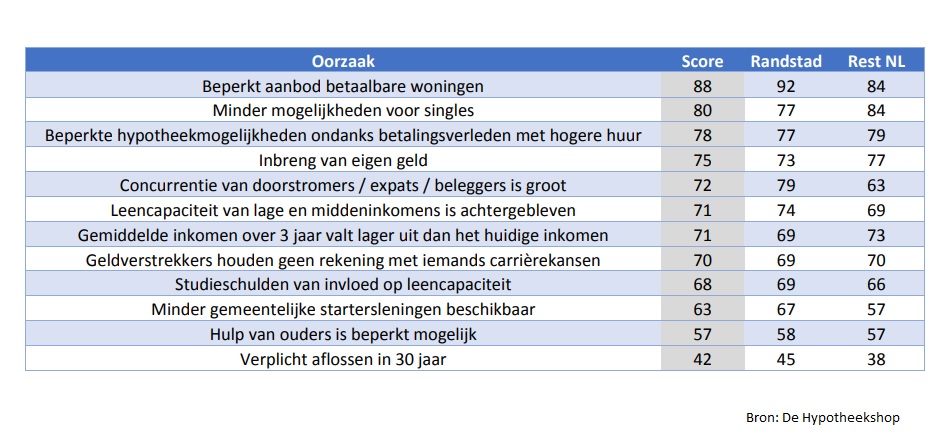

De Hypotheekshop hield een enquête onder hypotheekadviseurs die de startersproblemen rankten op een schaal van 0 tot 100. Dit om in kaart te brengen met welke problemen starters kampen, want ze lijken weggevaagd te worden van de woningmarkt.

Uit cijfers van makelaarsvereniging NVM over hypotheekaanvragen blijkt dat het aantal aanvragers van 30 jaar of jonger is afgenomen, terwijl het totaal aantal aanvragers met 10 procent is toegenomen.

De starters van nu vormen ‘een verloren generatie’, zei Peter Boelhouwer, hoogleraar woningmarktbeleid aan de TU Delft, in verschillende media. Maar wat zit de starters dwars, waarom hebben ze het zwaar?

Het blijkt dat veel struikelblokken voor de hand liggen, zoals een laag aanbod van huizen en beperkte leenmogelijkheden door strengere hypotheekregels en de verplichting om binnen 30 jaar af te lossen.

Maar de hypotheekadviseurs stuitten op meer redenen waarom starters buiten de boot vallen op de huizenmarkt. De ranglijst bevat een aantal onverwachte problemen, waarvan er twee in de top drie staan. En de obstakels verschillen tussen de Randstad (de drie Randstedelijke provincies en Almere) en de rest van Nederland.

Zie hieronder de twaalf belangrijkste obstakels voor starters.

(klik voor uitvergroting)

De drie belangrijkste redenen waarom starters buiten de boot vallen

1. Woningen zijn onbetaalbaar voor starters

Zoals je in de ranglijst kunt zien, is er niet alleen een laag aanbod aan huizen, er zijn vooral weinig betaalbare huizen. Dit speelt nog meer in de Randstad dan elders in het land, omdat daar de concurrentie tussen verschillende groepen huizenkopers groter is.

Starters moeten het opnemen tegen beleggers, expats en doorstromers met doorgaans een dikkere portemonnee. En het prijspeil ligt al hoog door de concurrentie. Daar komt nog eens bij dat in de Randstad minder startersleningen beschikbaar zijn.

2. Er zijn weinig woningen voor singles

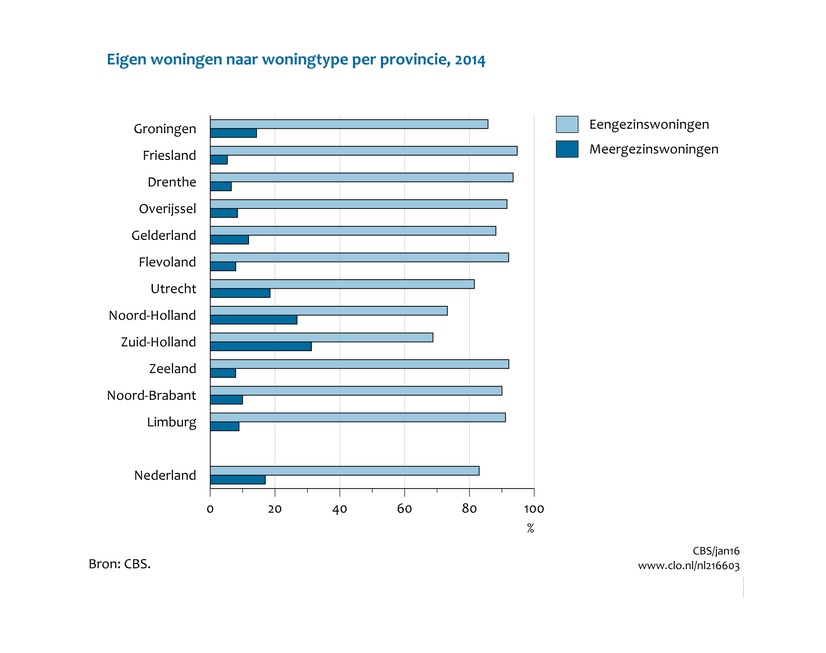

De tweede hoofdreden dat starters buiten de boot vallen, is omdat er gewoonweg minder woningen voor alleenstaanden beschikbaar zijn. Dit probleem speelt weer meer buiten de Randstad, zoals je in de ranglijst kunt zien. Nederland telt nu eenmaal veel eengezinswoningen.

In 2014 was maar liefst 83 procent van de eigen woningen in Nederland een eengezinswoning, blijkt uit cijfers van het Centraal Bureau voor de Statistiek. De rest is 'meergezinswoning', daaronder vallen onder meer appartementen en galerijwoningen.

3. Zuur: Duur huren mag wel, maar goedkoop kopen mag niet

Starters hebben net als iedereen te maken met strengere inkomensnormen. Het gebeurt vaak dat de hypotheeklasten hoger uitvallen dan wat de starter volgens de norm maximaal maandelijks kan betalen. Een starter krijgt dan geen hypotheek, terwijl deze misschien al jarenlang een huur betaalt die even hoog of zelfs hoger is dan de hypotheeklasten.

"Een starter huurt bijvoorbeeld een huis voor 1.000 euro per maand en wil een hypotheek die 800 euro per maand bedraagt. Maar volgens de inkomensnormen kan deze persoon maar 700 euro per maand betalen", legt Martin Hagedoorn van De Hypotheekshop uit. "Een starter krijgt in dit geval geen hypotheek."

Geldverstrekkers zijn volgens Hagedoorn een stuk soepeler met doorstromers die in hetzelfde schuitje zitten. "Ook zij krijgen te maken met de nieuwe inkomensnormen als ze een hypotheek willen oversluiten. Volgens die normen zouden ze soms hun huidige hypotheek niet eens kunnen betalen, iets wat ze toch al jarenlang doen. Een doorstromer mag in dit geval de hypotheek meestal wel oversluiten."

Ook vervelend: Flexwerkende starter heeft het nog moeilijker

Een groep binnen de starters heeft nog vaker pech: degenen die een tijdelijk contract hebben of op uitzendbasis werken. Voor hen wordt een toetsinkomen vastgesteld op basis van het gemiddelde inkomen van de laatste drie kalenderjaren.

Het toetsinkomen is vaak lager dan het huidige, werkelijke inkomen. Want misschien loopt je carrière al een tijdje heel lekker en verdien je als flexwerker al een aardige duit, maar helaas telt ook het inkomen van je startbaantje nog mee.

Ook bij zzp'ers wordt een toetsinkomen vastgesteld. Je kunt hier lezen onder welke voorwaarden zelfstandig ondernemers in aanmerking komen voor een hypotheek.

"Iedereen heeft het moeilijk op de huizenmarkt, maar de starter heeft het wel heel lastig", zegt Hagedoorn.

Ouders en anderen mogen starters (niet ouder dan 40) in 2018 weliswaar ruim 100.000 euro belastingvrij schenken voor een huis, maar verder ondervinden starters weinig profijt van de aangepaste hypotheekregels, constateert De Hypotheekshop. Ondertussen hebben doorstromers, beleggers, zelfstandigen en senioren wel meer mogelijkheden om een koophuis te bemachtigen.

De intermediair vreest dat het over een paar jaar helemaal bar en boos is. Dan stromen de afgestudeerden die onder het nieuwe leenstelsel vallen ook de huizenmarkt op. Voor hen geldt dat de gehele studiefinanciering een lening is. Met die hogere studieschulden zullen de problemen van starters alleen maar toenemen, waardoor er inderdaad sprake is van een 'verloren generatie'.

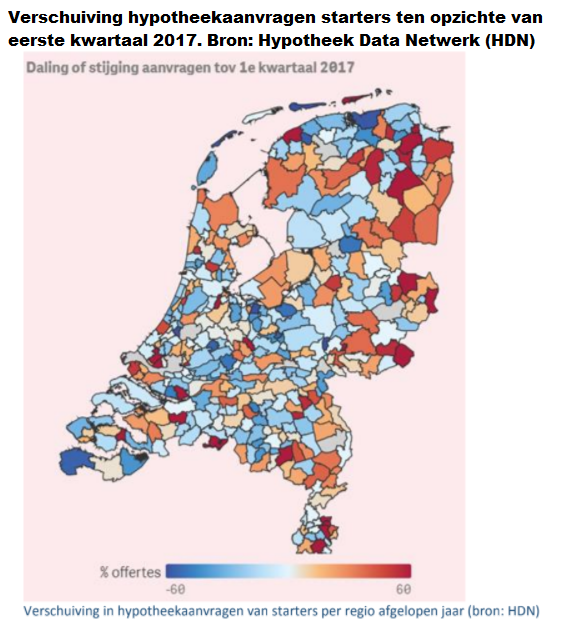

Ondertussen zoeken starters hun heil steeds meer aan de randen van ons land. De rode gebieden in het kaartje hieronder laten zien dat starters vooral daar hypotheken aanvragen, terwijl de blauwe gebieden aangeven dat het aantal aanvragen van starters in de Randstad afkoelt.

Er is meer nodig dan bouwen

Voor het tekort aan koopwoningen is maar een oplossing: bouwen! Maar er moet meer gebeuren om de kansen van starters op de woningmarkt te vergroten, vindt De Hypotheekshop. Meer startersleningen zouden kunnen helpen, of een hogere drempel voor andere groepen kopers, zoals een hogere overdrachtsbelasting voor beleggers.

Maar het kan volgens de intermediair eenvoudiger als bepaalde bestaande initiatieven door geldverstrekkers worden toegepast. Bijvoorbeeld de arbeidsmarktscan voor flexwerkers waarmee hun kansen op de arbeidsmarkt voor de komende vijf jaar worden berekend, zodat niet alleen het gemiddelde inkomen van de afgelopen drie kalenderjaren uit het verleden telt, maar ook de toekomst.

Daarbij zou De Hypotheekshop graag zien dat de maandelijkse maximaal te betalen hypotheeklast voor woningzoekers die van huur naar koop gaan anders wordt berekend. Bijvoorbeeld de bijkomende kosten voor kopers ten opzichte van huurders (1,4 procent van de woningwaarde, berekend door budgetvoorlichtingsinstantie Nibud), af te trekken van de huur van aspirant kopers. Dat zou meer zeggen over wat een koper kan betalen dan de huidige inkomensnormen die nu voor kopers gelden.

Het Nibud heeft echter aangegeven geen voorstander te zijn van verschillende leennormen voor doorstromers en starters. Hoewel de budgetvoorlichtingsinstantie wel voor 'een aanpak op maat is', waarbij hypotheekadviseurs bekijken wat de mogelijkheden zijn voor starters zodat die meer kans maken op de woningmarkt. Uiteraard moet een geldverstrekker dan wel willen meegaan in die mogelijkheden.